Vielleicht fragst du dich auch, ob du in die ETF Altersvorsorge einsteigen sollst, oder wie du das Thema Ruhestandsplanung am besten für dich gestaltest? Ergibt es Sinn einen ETF-Sparplan über eine Bank bzw. einen Onlinebroker zu besparen, oder solltest du das Ganze doch lieber über eine private Altersvorsorge als Rentenversicherung tun? Im heutigen Artikel gebe ich dir gerne ein paar Tipps und wichtige Hinweise, die du auf dem Weg zu einer möglichst attraktiven Altersvorsorge unbedingt beachten solltest.

Was ist eigentlich ein ETF?

Mit ETF`s (Exchange Traded Funds), kannst du einfach und günstig in Aktien investieren und so langfristig Vermögen aufbauen. Im Grunde sind ETF`s börsengehandelte Indexfonds, welche die Wertentwicklung bekannter Marktindizes, z.B. dem Dow Jones, eins zu eins abbilden.

Exchange Tradet Funds ermöglichen es dir, mit einem einzigen Wertpapier kostengünstig in ganze Märkte zu investieren. Wählst du z.B. einen ETF auf den MSCI World, streust du dein Investment mit nur einer einzigen Anlage auf rund 1.600 Unternehmen aus aller Welt. Neben Aktien, stehen dir aber auch noch eine Vielzahl an alternativen Anlageklassen offen, über die du mit ETF`s ganz bequem investieren kannst. Aufgrund dieser Vielfalt und ihrer spezifischen Eigenschaften sind ETF`s der perfekte Baustein für eine private Altersvorsorge. Kein Wunder also, dass immer mehr Deutsche, bei der privaten Altersvorsorge auf Exchange Traded Funds setzen, um die eigene gesetzliche Rente aufzubessern.

Zeit ist Geld

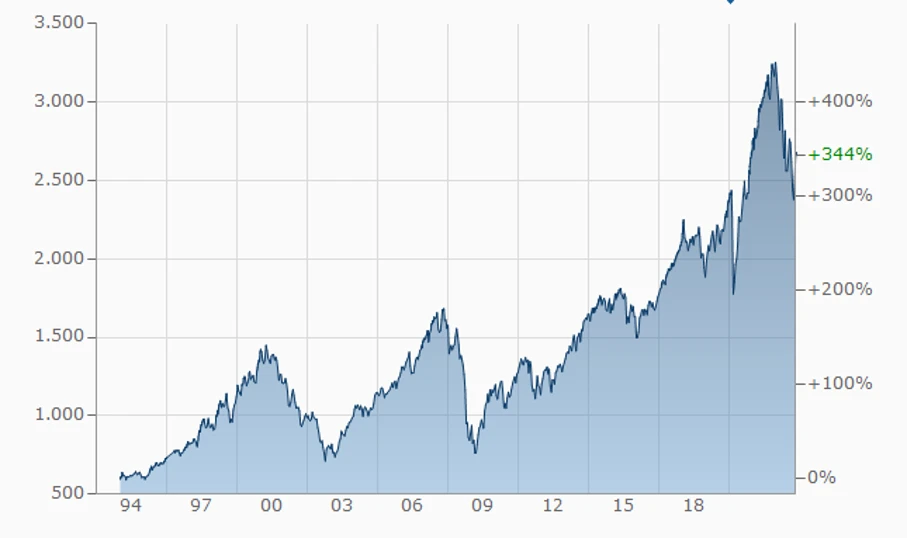

Nirgendwo passt dieser Satz besser als in der „ETF Altersvorsorge“. Denn während es am Aktienmarkt kurzfristig betrachtet immer wieder zu größeren Ausschlägen kommen kann, ist der langfristige Trend doch immer wieder nach oben.

(Quelle: www.finanzen.de)

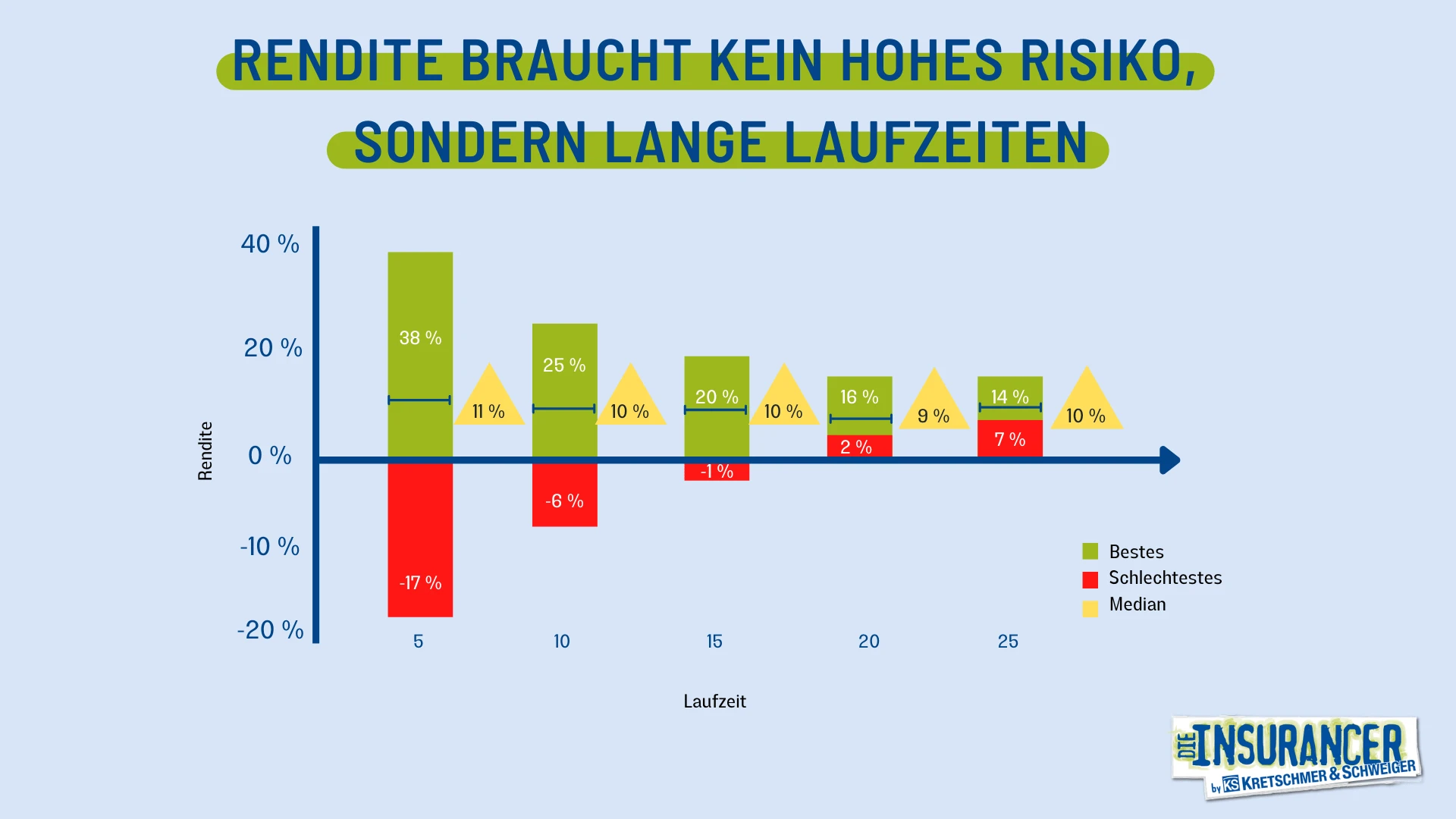

In einer eigenen Grafik habe ich mir mal das Chancen/Risikoverhältnis des Eurostocks 50, also der 50 größten europäischen Firmen angeschaut und versucht, dies so ansprechend wie möglich darzustellen:

Chancen/ Risiko-Verhältnis Euro-Stocks (eigene Darstellung)

Kurz beschrieben liest man diese Grafik dann so. Betrachtet habe ich mir in den letzten 50 Jahren jeden in der Praxis möglichen Anlagezeitraum am europäischen Aktienmarkt. Hättest du hier einen x-beliebigen Zeitraum von 5 Jahren gewählt, hättest du im schlechtest möglichen Fall eine Rendite von -17 Prozent gehabt. Im bestmöglichen Szenario immerhin einen Gewinn von 39 Prozent pro Jahr. Umso länger jetzt der Zeitraum gewählt wurde, umso mehr Sicherheit hatte eine Anlage am Aktienmarkt.

Bei einem beliebig gewählten 20 Jahreszeitraum, hättest du im schlechtesten Fall eine Rendite von mind. 2 Prozent erwirtschaftet, im bestmöglichen Fall immerhin 16 Prozent pro Jahr. Bei 25 Jahren Laufzeit reden wir im schlechtesten Fall schon von einer Rendite von 7 Prozent p.a.

Da die Aktienmärkte langfristig immer nach oben gehen, nehmen wir das Risiko (welches Aktienmärkte kurzfristig natürlich haben) praktisch komplett raus und haben darüber hinaus auch noch die echte Chance, die Inflation langfristig wirklich zu schlagen. Und das sollte ja das Ziel einer guten Geldanlage sein.

ETF Altersvorsorge über Banksparplan oder Versicherungsmantel?

Wechsel der Anlagestrategie

Es gibt Zeiten, in denen du während der Laufzeit deiner Altersvorsorge, vielleicht das Anlagekonzept verändern möchtest. Aktuell hegen viele Kunden den Wunsch, Ihre Fonds hin zu nachhaltigen Anlagen zu tauschen. Bei einer Bank wäre ein solcher Wechsel steuerlich gesehen ein Verkauf (mit entsprechender Pflicht zur Abgeltungssteuer) und ein Kauf (mit entsprechenden Kaufkosten, wodurch das angesparte Kapital deutlich reduziert werden würde).

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenMachen wir den gleichen Fondswechsel innerhalb unserer Rentenversicherung, ist dies komplett steuer- und kostenfrei möglich. Entscheidest du dich also z. B. in 20 Jahren, deine Anteile am MSCI-World gegen Anteile am MSCI-Emerging Markets einzutauschen und du hättest diesem Zeitpunkt 50.000 Gewinn in deinem Depot, müsstest du bei der Bank 25 Prozent Abgeltungssteuer auf den Gewinn bezahlen. Es würden dir also nur noch 37.500 Euro übrig bleiben. Die Entscheidung, die Anlagestrategie zu wechseln, kostet dich also mal eben schlappe 12.500 Euro.

Ein großer Vorteil einer Rentenversicherung liegt darin, dass du in aller Regel jederzeit deine Anlagen verändern kannst, ohne dass darauf Steuern oder sonstige Kosten anfallen. Und weniger Kosten und Steuern, bedeutet am Ende deutlich mehr Rendite. Der Vermögensaufbau mit ETF`s über eine fondsgebundene Rentenversicherung ist also in vielen Fällen der nachhaltigste Weg, die eigene Rente aufzubessern.

Steuern sparen

Auch am Ende der Laufzeit, hättest du über eine ETF Altersvorsorge im Rahmen einer Rentenversicherung deutliche Steuervorteile. So muss der Gewinn eines Fonds oder ETFs bei einer Bank grundsätzlich immer voll versteuert werden. Eine Spekulationsfrist, wie es sie früher einmal gab und nach deren Ablauf die Gewinne steuerfrei waren, gibt es heute nicht mehr. Von deinem Gewinn oder Wertzuwachs gehen also immer 25 Prozent an das Finanzamt.

Anders sieht es auch hier bei einer ETF Altersvorsorge über eine fondsgebundene Rentenversicherung aus. Hier sind bei einer Verfügung nach dem 62. Lebensjahr immer nur ein kleiner Teil deines Gewinns zu versteuern. Die Höhe der Versteuerung hängt dabei u. a. von der Art der Verfügung ab.

Wenn du das Kapital oder Teile davon nach dem 62. Lebensjahr entnimmst, befindest du dich im Halbeinkünfteverfahren und nur die Hälfte deines Gewinns muss versteuert werden. Unterstellen wir einmal einen Gewinn von 100.000 Euro zum 65. Lebensjahr, ergibt sich folgender Unterschied für dich:

| Bank | Versicherung | |

| Gewinn | 100.000,00 € | 100.000,00 € |

| Bemessungssatz | 100 % | 50 % |

| zu versteuern | 100.000,00 € | 50.000,00 € |

| Steuersatz | 25 % | 25 % |

| zu zahlende Steuer | 25.000,00 € | 12.500,00 € |

| Nettoertrag | 75.000,00 € | 87.500,00 € |

Unterschied Bank zur Versicherung

Im Rahmen einer fondsgebundenen Versicherung hättest du also am Ende 12.500 Euro mehr in der Tasche.

Willst du jedoch dein Geld monatlich auszahlen lassen, ändert sich bei der Bank erst einmal nichts. Auch hier wird der komplette Ertragsanteil mit 25 % Abgeltungssteuer belegt. Wählst du hingegen bei einer Versicherung eine lebenslange Verrentung, musst du nur den fiktiven Ertragsanteil versteuern. Dieser ist gesetzlich festgelegt und hängt davon ab, wie alt du im Jahr des Rentenbeginns bist.

Bist du z. B. 65 Jahre alt und bekommst 1.000 Euro Rente ausgezahlt, gilt folgende Rechnung:

| Rente | 1.000,00 € |

| Rentenbeginn | 65 Jahre |

| Ertragsanteil | 18 % |

| zu versteuern | 180 Euro |

| Steuersatz | 30 % |

| zu zahlende Steuer | 54,00 € |

| Netto-Rente | 946,00 € |

Beispiel Ertragsanteilsbesteuerung

Langlebigkeitsrisiko

Egal wie viel Geld du dir im Alter von deinem angesparten Guthaben entnimmst, irgendwann ist dein Bankkonto mal leer und du hast vor allem dann ein Problem, wenn am Ende des Geldes, noch Leben übrig ist. Wusstest du, dass wenn du 100.000 Euro angespart hast und dir jeden Monat 1.000 Euro entnehmen möchtest, das Geld nach 11,36 Jahren aufgebraucht ist (unterstellt wurde eine durchschnittliche Verzinsung von 6 Prozent auf das jeweilige Restkapital). Bei einem Rentenbeginn mit 65, hättest du also mit 77 Jahren keine Rente mehr.

Quelle: https://www.zinsen-berechnen.de/entnahmeplan.php

Wählst du für deine ETF Altersvorsorge jedoch ein Versicherungsprodukt aus, wird dir die Rente immer gleichbleibend ein Leben lang ausgezahlt. Das gilt selbstverständlich auch dann, wenn du 110 Jahre alt wirst. Die Versicherung übernimmt das Risiko der Langlebigkeit für dich!

Fazit

Willst du kurz oder mittelfristig Geld anlegen, ist es meistens besser dein Geld bei einer Bank oder einem Onlinebroker anzulegen. Für langfristige Geldanlage wie zum Beispiel eine ETF Altersvorsorge habe ich persönlich noch nicht einen einzigen Fall gehabt, wo das Bankprodukt besser gewesen wäre als eine vergleichbare Versicherungslösung.

Du beschäftigst dich aktuell mit dem Thema private Altersvorsorge? Dann lass dich gerne von unseren Spezialisten kostenlos beraten. Neben den oben genannten Aspekten gibt es noch eine Reihe von weiteren Einflussfaktoren, welche wir in unserer Onlineberatung ausführlich mit dir erörtern.