Berufsunfähigkeitsversicherung einfach erklärt

- 1. Welchen Schutz bietet die Deutsche Rentenversicherung?

- 2. Was ist der Unterschied zwischen Berufsunfähigkeit und Erwerbsminderung?

- 3. Wer braucht eine private Berufsunfähigkeitsversicherung?

- 4. Was leistet eine Berufsunfähigkeitsversicherung?

- 5. Was sind die häufigsten Gründe Berufsunfähig zu werden?

- 6. Worauf solltest Du achten?

Welchen Schutz bietet die Deutsche Rentenversicherung?

Wer in die gesetzliche Rentenversicherung einzahlt, hat über diese eine „überschaubare“ Absicherung im Falle einer Erwerbsunfähigkeit. Du bekommst diese wenn du aus gesundheitlichen Gründen nicht mehr arbeiten kannst und so Dein Einkommen entfällt. Voraussetzung, dass Du überhaupt einen Anspruch hast ist jedoch:

- Du hast in den letzten 5 Jahren mindestens 3 Jahre in die Deutsche Rentenversicherung eingezahlt wobei der Zeitraum nicht zwingend zusammenhängen muss.

- Du hast insgesamt mindestens 5 Jahre in die Deutsche Rentenversicherung eingezahlt.

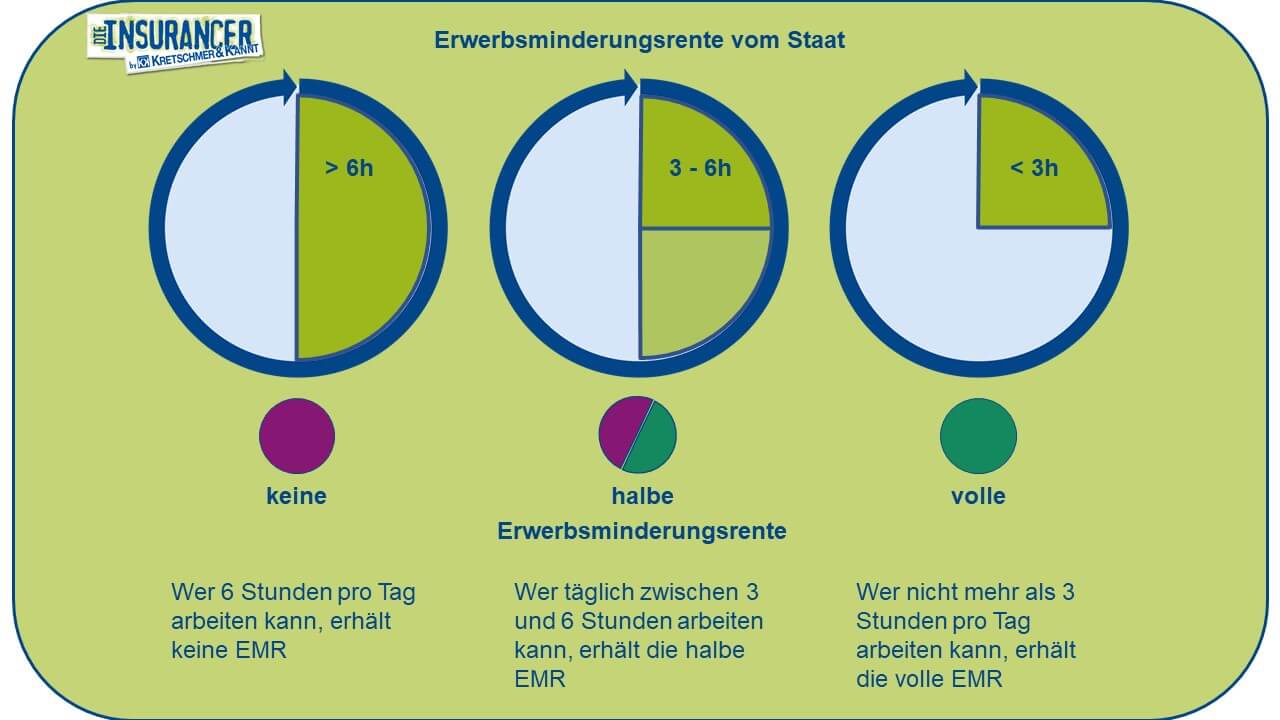

- Du kannst nicht mehr als höchstens 6 Stunden täglich arbeiten.

Wenn Du also gerade nach der Schule oder dem Studium in Deinen ersten Job einsteigst, hast Du erstmal gar keinen Schutz über das gesetzliche Sozialversicherungssystem. Eine kleine Ausnahme ist, wenn Du einen Arbeitsunfall hattest oder bei Dir eine anerkannte Berufskrankheit festgestellt wurde. Die Höhe der Leistung hängt dabei von den Dir eingezahlten Beiträgen ab. Ab dem 26. Lebensjahr erhältst Du jedes Jahr einen Rentenbescheid indem Dir auch die Höhe der erreichten Ansprüche bei Erwerbsminderung mitgeteilt wird. Grundsätzlich muss man die Leistungen aus der vollen und halben Erwerbsminderungsrente unterscheiden.

Was ist der Unterschied zwischen Berufsunfähigkeit und Erwerbsminderung?

Wie zuvor beschrieben, springt eine Erwerbsminderungsrente immer erst dann ein, wenn Du kein Restleistungsvermögen am deutschen Arbeitsmarkt mehr hast, du also auch keinen anderen Beruf ausüben könntest. Die Frage nach dem dortigen Einkommen, Arbeitszeiten oder Prestige spielt dabei keine Rolle.

Bei einer privaten Berufsunfähigkeitsversicherung sieht die Sache hingegen schon anders aus. Sie zahlt immer dann, wenn Du Deinen aktuellen Beruf nicht mehr ausüben kannst. Bei guten Anbietern ist eine Verweisung auf eine andere Tätigkeit nicht vorgesehen bzw. bedingungsgemäß ausgeschlossen. Aber schauen wir uns mal ein Beispiel aus meiner Praxis an. Ein Kunde war Geschäftsstellenleiter einer mittleren Sparkassenfiliale im eigenen Wohnort und hatte dabei die Verantwortung für 11 Mitarbeiter. Neben dem durchaus ansprechenden Gehalt incl. Bonifikationen hatte er als Geschäftsstellenleiter im Ort noch eine besondere Stellung ähnlich der des einzigen Hausarztes oder Pfarrers. Durch mehrere Banküberfälle in den er teilweise auch mehrere Stunden in der Gewalt der Bankräuber verbringen musste, war er emotional so angeschlagen, dass es unvorstellbar war, nochmal in einer Bankfiliale zu arbeiten. Die gesetzliche Erwerbsminderungsrente hätte nur dann gezahlt, wenn er gar keinen Beruf mehr ausüben könnte was im konkreten Fall natürlich durchaus möglich gewesen wäre. Ein solcher Wechsel (innerhalb der Bank) z.B. in die Marketingabteilung, wäre jedoch auf der einen Seite mit Gehaltseinbußen und auf der anderen Seite mit dem Verlust seiner besonderen Stellung innerhalb der Gemeinde verbunden gewesen. Beides war genug, dass eine private Berufsunfähigkeitsversicherung eingesprungen ist und die vereinbarte monatliche Rente ausgezahlt wurde.

Wer braucht eine private Berufsunfähigkeitsversicherung?

Betrachtet man sich die Höhe aller durchschnittlichen Leistungen aus der gesetzlichen Erwerbsminderungsrente im Jahr 2018, so bleiben Menschen in dieser Situation im Mittel 795 Euro im Monat. Die Tendenz ist dabei eher fallend, denn der Schnitt aller in 2018 erstmalig bewilligten Erwerbsminderungsrenten lag nur noch bei 735 Euro. Zum Leben reicht das eindeutig nicht aus und auch der Grund, dass mehr als 15 Prozent aller erwerbsgeminderten Personen auf Grundsicherung angewiesen sind. Wie hoch Deine individuelle Erwerbsminderungsrente ausfallen würde, siehst Du in Deiner jährlichen Renteninformation. Aber Achtung, die volle Rente (ca. 28 % des letzten Bruttogehalts) bekommst Du nur, wenn Du in keinem Job mehr als 3 Stunden arbeiten kannst. Ist der Gesetzgeber jedoch der Meinung, dass Du Deine Arbeitskraft zukünftig durchaus noch als Pförtner oder Kassierer einsetzen könntest, bekommst Du gar nichts.

Und genau deswegen ist es zwingend notwendig privat vorzusorgen. Im Grunde kannst Du nur dann darauf verzichten, wenn Dein Vermögen oder das Deiner Familie so groß ist, dass Du auf Dein Arbeitseinkommen nicht angewiesen währst. Die wichtigste Frage ist also nicht ob du eine private Berufsunfähigkeitsversicherung brauchst, sondern eher, möchtest bzw. kannst Du Dir diese leisten.

Besonders wichtig ist eine private Berufsunfähigkeitsversicherung jedoch für:

- Selbstständige, da sie in den meisten Fällen nicht in die gesetzliche Rentenversicherung einzahlen und so auch keinen Anspruch auf Leistung haben.

- Berufsanfänger, weil hier der Schutz oft noch nicht greift und sie oft einen guten Gesundheitszustand haben und sich so günstig versichern können.

- Alle Erwerbstätigen, die nicht auf Ihr Einkommen verzichten können.

Was leistet eine Berufsunfähigkeitsversicherung?

Deine Berufsunfähigkeitsversicherung zahlt Dir immer dann die vereinbarte Rente, wenn Du Deinen zuletzt ausgeübten Beruf, so wie dieser ohne gesundheitliche Beeinträchtigungen ausgestaltet war, voraussichtlich auf Dauer (je nach Anbieter für mindestens 6 Monate oder 3 Jahre) nicht mehr ausüben kannst ($ 172 Abs. 2 VVG). Die Leistung Deiner Berufsunfähigkeitsversicherung, ist also an Deinen letzten Beruf gekoppelt. Ob du also rein theoretisch einen anderen Beruf ausüben könntest, uns unerheblich. Die Rente fließt dann, wenn Du zu mindestens 50 Prozent berufsunfähig bist, also weniger wie die Hälfte der gewöhnlichen Arbeitszeit oder Tätigkeiten absolvieren kannst. Ob dabei eine Krankheit oder ein Unfall der ausschlaggebende Grund sind, ist vollkommen unerheblich.

Was sind die häufigsten Gründe Berufsunfähig zu werden?

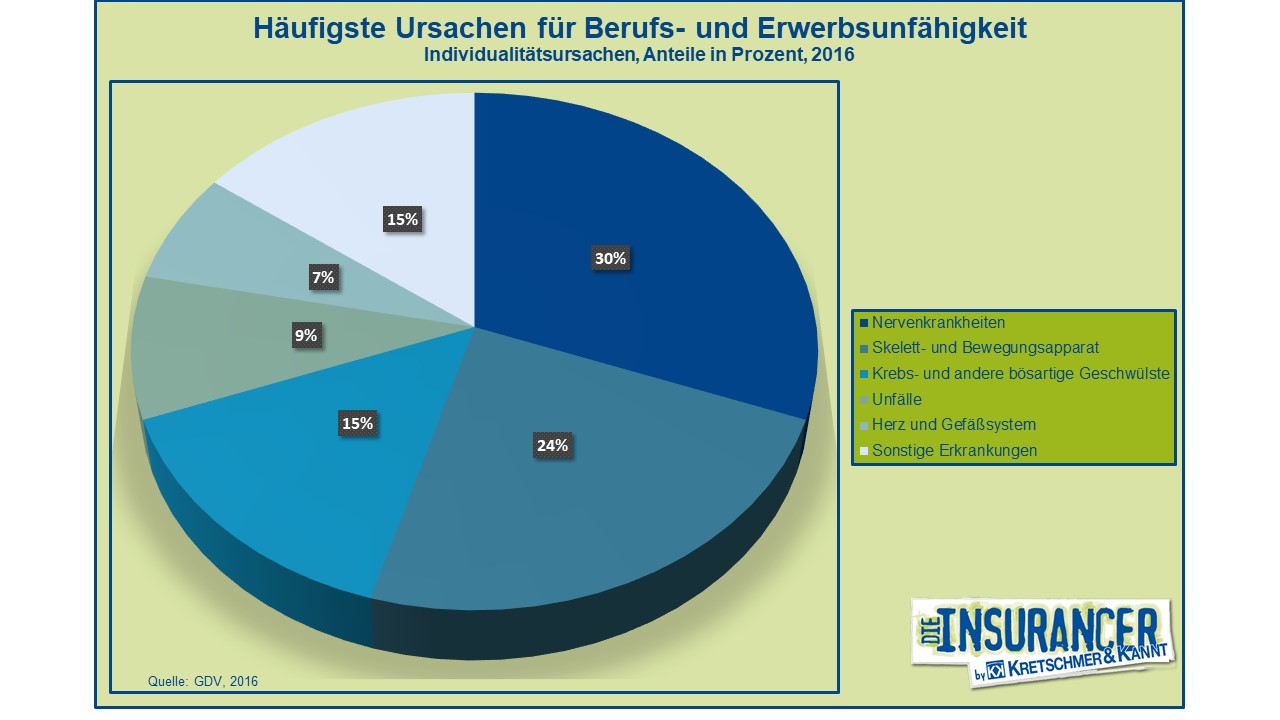

Wirft man einen Blick auf die unterschiedlichsten Statistiken, wird eines sehr schnell deutlich. Psychische Erkrankungen und Geistige Erkrankungen als Grund für eine Berufsunfähigkeit nehmen immer mehr zu. So lag der Anteil im Jahr 2016 schon bei 31 Prozent, gefolgt von Erkrankungen bzw. Verletzungen des Skelettes/ Bewegungsapparates und Krebserkrankungen mit 24 bzw. 15 Prozent.

In einer sich immer schneller wandelnden Welt, verändert sich auch Berufsbilder und die Anforderungen an uns alle immer schneller. Keiner von uns weiß wie er selbst zukünftig damit umgehen kann. Vor allem wenn mehrere schwierige Situationen wie private Probleme und Erkrankungen in die gleiche Zeit mit beruflichem Stress oder Veränderungen fallen, reagiert der Körper häufig mit psychischen Begleiterscheinungen. Der klassische „Burnout“ ist dabei nur ein Überbegriff für die unterschiedlichsten Diagnosen und Symptome und egal wie unbesiegbar Du Dich in jungen Jahren vielleicht halten magst. Niemand kann sich gegen alles wappnen.

Worauf solltest Du achten?

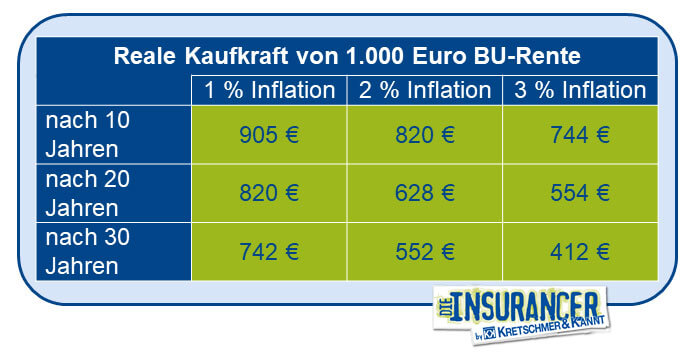

In den meisten Verträgen ist schon eine Dynamik hinterlegt. Sie garantiert Dir die jährliche Anpassung Deiner versicherten Rente um einen vorher vereinbarten Prozentsatz. Was viele „Berater“ jedoch nicht mit ihren Kunden besprechen ist, dass die dynamische Anpassung nur solange vorgenommen wird, wie der Leistungsfall noch nicht eingetreten ist. Nehmen wir mal an Du bist 20 Jahre und hast eine monatliche Rente von 1.500 Euro mit einer Dynamik von 2% versichert. Der Versicherer passt also Deine Leistung auf 1.530 Euro an. Wirst Du dann z.B. durch einen Unfall berufsunfähig, erhältst Du bis zum vereinbarten Vertragsablauf 1.530 Euro ohne weitere dynamische Anpassungen. Durch Inflation wird die Kaufkraft dieses Betrages aber jedes Jahr abnehmen und schon in wenigen Jahren ist nicht mehr viel übrig von der ursprünglichen Idee. Ein besonders wichtiger Punkt ist deswegen die:

Sie garantiert Dir auch dann noch eine Anpassung der vereinbarten Rente, wenn der Leistungsfall schon eingetreten ist. Je nach Vereinbarung wird Deine Rente weiterhin um 1…2… oder 3 Prozent angepasst und somit die Inflation ausgeglichen. Im Gegensatz zu der normalen Dynamik, kostet die Dynamik im Leistungsfall einen zusätzlichen Beitrag. Diesen solltest Du allerdings unbedingt investieren um Deinen Schutz zukunftssicher zu machen.

Wirst Du berufsunfähig, muss ein Arzt Dir bescheinigen für wie lange Du voraussichtlich nicht imstande sein wirst, Deinen Beruf auszuüben. Und genau hier unterscheiden sich die Angebote am Markt sehr deutlich. Gute Tarife haben hier einen Prognosezeitraum von lediglich 6 Monaten was bedeutet, dass Du eine Leistung bekommst, wenn Du für mindestens 6 Monate Deinen aktuellen Beruf nicht ausüben kannst. Gerade bei Billigtarifen im Internet ist dieser Prognosezeitraum für 3 Jahre angegeben was es dem Arzt schon schwieriger macht eine Prognose zu treffen. Stell Dir z.B. einen Fliesenleger vor, der nach einem Sportunfall einen Kreuzbandriss erleidet und deswegen operiert werden muss. Sehr wahrscheinlich kann er im nächsten halben Jahr seinen Beruf nicht ausüben da er nicht auf den Knien rumrutschen kann. Ist der Prognosezeitraum jedoch länger, bekommt er keine Leistung.

Die Versicherungszeit ist der Zeitraum, indem die Berufsunfähigkeit eintreten muss. Endet dieser Zeitraum z.B. mit 55 und mit 56 wirst Du berufsunfähig, bekommst Du kein Geld mehr aus Deinem Vertrag. Als Leistungszeit wird das Alter bezeichnet, bis zu der die vereinbarte BU-Rente gezahlt wird. Achte darauf, dass beide Zeiträume idealerweise bis zum 65. Lebensjahr, besser bis zum 67. Lebensjahr vereinbart werden. Endet die Leistungszeit schon früher, macht dies die Versicherungspolice zwar deutlich günstiger, Du hast aber die Hochrisikojahre nicht abgesichert. Zahlt die Versicherung also nur bis 60, kannst Du noch keine gesetzliche Altersrente in Anspruch nehmen und stehst plötzlich ohne Einkommen da.

Mit der Nachversicherungsgarantie hast Du die Möglichkeit, zu bestimmten Anlässen wie Hochzeit, Geburt eines Kindes, Gehaltserhöhung, Wechsel in die Selbstständigkeit oder Abschluss einer Ausbildung Deine bisher versicherte BU-Rente auf einen Schlag und ohne erneute Gesundheitsprüfung hochsetzen zu lassen. Gerade junge Kunden zu Beginn ihrer Karriere sollten diesem Passus besondere Aufmerksamkeit schenken, denn häufig sind die Gehaltssprünge hier deutlich über der normalen Inflation und über den Einschluss einer Dynamik nicht richtig abgesichert.

In seltenen Fällen, kann der Versicherer gemäß Bedingungswerk die Leistung verweigern, wenn der Versicherte theoretisch noch in der Lage ist, in einem anderen, gleichwertigen Beruf zu arbeiten. Hierbei kommt es nicht darauf an, ob der Versicherte tatsächlich eine solche Anstellung findet. Während früher ein entsprechender Passus weit verbreitet war, wird er heute nur noch selten angeboten. Achte aber unbedingt darauf, dass der Versicherer in Deinem Vertrag kein Recht auf abstrakte Verweisung hat.

Kann der Versicherer seine Leistungspflicht auch befristet anerkennen, musst Du ggf. alle paar Jahre neu beweisen, dass Du immer noch berufsunfähig bist. Das kostet nicht nur Kraft, Zeit und Geld, sondern ist natürlich auch ein Risiko. Besser sind Verträge in denen eine solche befristete Leistungsanerkenntnis seitens des Versicherers von vorneherein ausgeschlossen bist. So ist der Versicherer in der Beweispflicht und nicht Du.

Manche Versicherer verpflichten Dich, dass du Dich im Leistungsfall meldest, wenn sich Dein Gesundheitszustand gebessert hat. Tust Du dies nicht, kannst Du so Deine komplette Leistung gefährden. Bitte schließe niemals einen solchen Vertrag ab. Der Versicherer unterstellt Dir praktisch, dass Du medizinisch gut genug ausgebildet bist, um zu erkennen, wann eine dauerhafte Besserung eingetreten ist. Und jetzt einmal ganz ehrlich, die wenigsten Menschen sollten hierzu in der Lage sein.

Achte darauf, dass der Versicherer auch bei verspäteter Meldung, die vereinbarte BU-Rente rückwirkend zahlt. Ideal sind hier 3 Jahre. Dies ist vor allem deswegen wichtig, weil eine Berufsunfähigkeit häufig erst im Nachhinein festgestellt wird und der Feststellungsprozess sich in die Länge ziehen kann.

Einige Billigversicherungen zahlen erst sechs Monate, nachdem die Berufsunfähigkeit festgestellt wurde. Eine solche Karenzzeit reduziert zwar den Beitrag, bringt Dir in der Praxis aber häufig Probleme. Also am besten einen Vertrag ohne Karenzzeit abschließen.

Vielleicht hast Du Dir ja schon mal ein Angebot zu Deiner Berufsunfähigkeitsversicherung rechnen lassen und bist auf einen Brutto- und Nettobeitrag gestoßen. Der Nettobeitrag oder auch Zahlbeitrag genannt, ist der Beitrag den Du zu Beginn der Laufzeit tatsächlich bezahlst. Der Bruttobeitrag ist derjenige Beitrag, welcher das Versicherungsunternehmen für Dein individuelles Risiko tatsächlich kalkuliert hätte. Um auf den niedrigeren Nettobeitrag zu kommen, verrechnet der Versicherer sogenannte Zins- und Risikoüberschüsse. Hat der Versicherer also (absichtlich) schlecht kalkuliert und preist in Deinen Beitrag zu viele Überschüsse ein (welche er dauerhaft nicht erwirtschaftet), dann kann Dein Beitrag maximal bis zum Bruttobeitrag angehoben werden. Die Spanne zwischen Brutto- und Nettobeitrag sollte also so gering wie möglich sein und Du solltest darauf achten, dass Dein Versicherer eine gute Finanzstärke hat. Leider geben viele Testergebnisse hierüber nur eine sehr schlechte Auskunft. Gerne erklären wir Dir in unseren Gesprächen wo die Unterschiede zwischen einzelnen Angeboten liegen und was für Dich der beste Weg ist.

Aufgrund des Beitrages für eine gute Berufsunfähigkeitsversicherung, kommst Du vielleicht zu dem Gedanken Dir diesen auf eigene Faust anzulegen und so selbst vorzusorgen. Statistisch gesehen wird jeder vierte im Laufe seines Berufslebens zumindest vorübergehend berufsunfähig. Nehmen wir mal an, du sparst 100 Euro im Monat und wirst nach 20 Jahren berufsunfähig. Zu diesem Zeitpunkt hättest Du auf Deinem Sparbuch 24.000 Euro zzgl. (aktuell wohl eher weniger) Zinsen angesammelt. Bei einer unterstellten Rente von 1.500 Euro, ist Dein Guthaben innerhalb von 16 Monaten aufgebraucht. Bist Du 20 Jahre berufsunfähig, liegt Dein Kapitalbedarf (ohne Inflationsausgleich) schon bei 360.000 Euro. Die wenigsten meiner Kunden haben die Möglichkeit eine solche Summe selbst anzusparen.

Neben der privaten Krankenversicherung ist die Risikoprüfung zur Berufsunfähigkeitsversicherung die umfangreichste in der ganzen Branche. Klar, bei einer abgesicherten Rente von z.B. 1.500 Euro und einer Laufzeit von 40 Jahren, sichert Dir ein solcher Vertrag bis zu 720.000 Euro zu. Da schaut sich der Versicherer schon ganz genau an, welches Risiko er sich einkauft und wird im Leistungsfall auch prüfen, ob Du bei Vertragsabschluss alle Fragen auch wahrheitsgemäß beantwortet hast. Achte bitte unbedingt darauf, dass alle von Dir gemachten Angaben auch durch den Berater im Antrag erfasst werden. Häufig hören wir von Fällen in denen der Berater unseren Kunden gesagt hat, dass dies nicht so wichtig sei und man es ruhig weglassen könne. Bitte berücksichtige hier, dass der Berater ein Verkäufer ist und für einen Vertragsabschluss eine entsprechende Provision bekommt. Wird Dein Antrag abgelehnt, bekommt er diese nicht. Leider ist der ein oder andere Kollege am Markt aber auf jeden Vertragsabschluss angewiesen und macht hier vielleicht wissentlich falsche Angaben um auch Deinen Vertrag durchzubekommen. Den Schaden hast dann aber Du, wenn im Leistungsfall etwas Anderes rauskommt, denn was nicht im Antrag steht, ist auch nicht vereinbart. Am besten Du lässt Dir vor Vertragsabschluss von Deiner Krankenkasse eine Auflistung aller Leistungen der letzten 5 Jahre geben und legst uns diese vor. Dann kannst Du sicher sein, dass Du nicht (versehentlich) gegen Deine vorvertragliche Anzeigepflicht verstößt

Es ist übrigens auffällig, dass bei manchen Versicherern extrem hohe Prozessquoten zu finden sind. Wir sprechen hier also von einem Anteil an Leistungsfällen die vor Gericht gehen. Gerne sprechen wir in unseren Gesprächen auch hier über die Unterschiede am Markt und Du kannst Dir ein gutes Bild von Deinem zukünftigen Versicherungspartner machen.

Da nicht jeder Leistungsfall immer eindeutig ist, schadet es aber auch nicht, eine private Rechtsschutzversicherung zu haben. So kannst Du einem eventuell auf Dich zukommenden Streitfall zumindest aus finanzieller Sicht gelassen entgegentreten.