Gerade junge Menschen stehen oft vor der Fragestellung, ob der Abschluss einer Berufsunfähigkeitsversicherung sinnvoll oder wie wichtig das Thema in der Realität überhaupt ist. Mit dieser Fragestellung habe ich mich im folgenden Artikel einmal ausführlicher beschäftigt und versuche dir, einen etwas anderen Blickwinkel auf dieses Thema mitzugeben. Neben dem ein oder anderen Beispiel, gehe ich dabei auch auf unsere eigenen Statistiken und mögliche Alternativen ein, so dass du dir am Ende des Beitrags ein ganz gutes Bild machen.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWas müsste denn passieren?

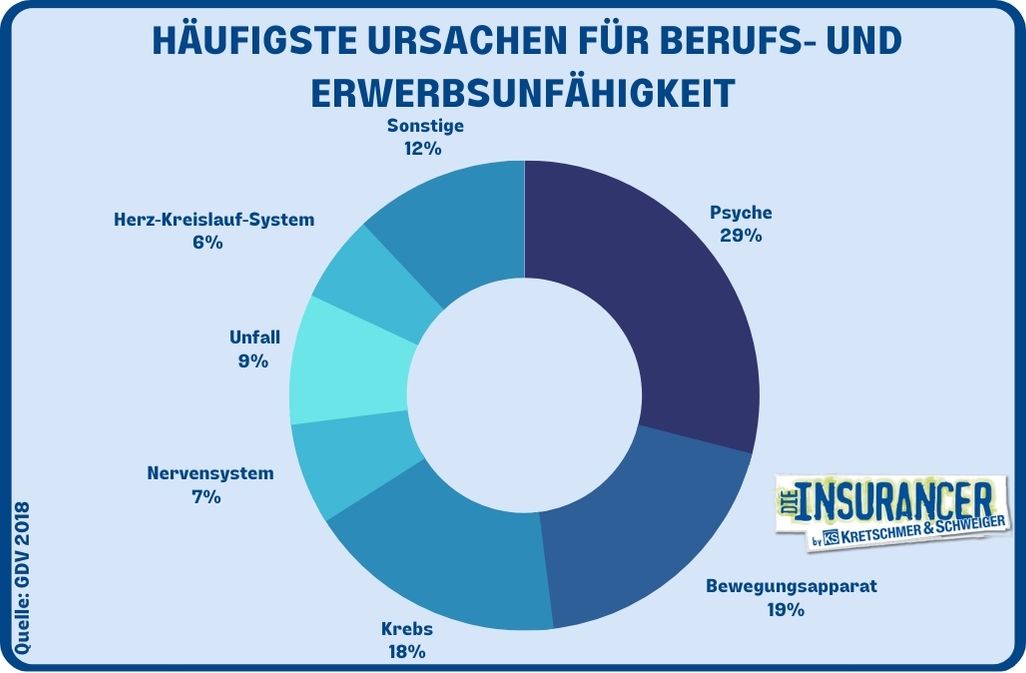

Die erste Frage, die ich meinen Kunden immer stelle, ist, „was müsste denn passieren, dass du deinen aktuellen Beruf nicht mehr ausüben kannst“? Gerade bei kaufmännischen Berufen höre ich immer wieder, dass man ja auch im Rollstuhl noch ganz gut arbeiten könne und die Wahrscheinlichkeit wirklich berufsunfähig zu werden, relativ gering sei. Vielleicht werfen wir hierzu erst einmal einen Blick auf die Statistik:

Mittlerweile sind fast ein Drittel aller aktuellen Berufs- oder Erwerbsunfähigkeitsfälle auf psychische Ursachen zurückzuführen und man kann sich durchaus mal mit der Frage beschäftigen, wie das in der eigenen Zukunft wohl aussieht. Ich glaube ich vertrete keine ungewöhnliche Ansicht, wenn ich sage, dass die Anforderungen im beruflichen Umfeld zukünftig eher mehr werden und dass der Einsatz von KI (künstliche Intelligenz) bzw. deren Auswirkungen auf unterschiedliche Berufsbilder noch völlig unklar sind.

Was ist eine Berufsunfähigkeitsversicherung?

Ganz kurz ausgedrückt, springt eine Berufsunfähigkeitsversicherung immer dann ein, wenn du deinen aktuell ausgeübten Beruf aus gesundheitlichen Gründen zu weniger als 50% ausüben kannst. Ist das der Fall, zahlt der Versicherer dir eine im vorhinein vereinbarte Rente als Ausgleich für den Einkommensverlust.

Wann ist eine Berufsunfähigkeitsversicherung sinnvoll?

Grundsätzlich kann man sagen, dass die eigene Arbeitskraft das Wichtigste ist, was es abzusichern gilt. Überleg dir einfach einmal, dass dein ganzer Lebensstandard am Ende nur von deiner Fähigkeit abhängt, Geld zu verdienen. Bist du aus gesundheitlichen Gründen nicht mehr in der Lage deinem Beruf nachzugehen, hast du ein Problem. Deine Miete zahlt sich nicht mehr und auch das tägliche Brot wird sich nicht von allein bezahlen.

Eine Berufsunfähigkeitsversicherung sollte also grundsätzlich jeder in Betracht ziehen und für alle Menschen, die aktuell gesund sind, ist es die beste Absicherungsform. Gerade für kaufmännische Berufe kostet ein guter Schutz nicht die Welt und ist im Grunde alternativlos.

Bist du jedoch handwerklich tätig oder bringst gewisse Vorerkrankungen mit, kann dir der Weg zur bestmöglichen Absicherungsform nicht immer offenstehen und du musst dich vielleicht mit Alternativen auseinandersetzen.

Welche Alternativen gibt es?

Für manche Menschen kann es durchaus schwierig sein, eine Berufsunfähigkeitsversicherung abzuschließen. Die beiden Hauptgründe dafür sind vor allem, dass es für manche Berufsgruppe wie zum Beispiel Handwerker oder Berufe im sozialen Bereich sehr teuer ist einen entsprechenden Schutz abzuschließen. So zahlt ein Maurer schonmal gerne über 300 Euro im Monat um eine Rentenhöhe von 1.500 Euro abgesichert zu bekommen.

Der zweite Grund ist die Gesundheitsprüfung, an der der ein oder andere Kunde leider scheitert. Wer beispielsweise in den fünf Jahren vor dem Antrag auf eine Berufsunfähigkeitsversicherung in psychologischer Behandlung war, hat häufig Probleme, noch einen guten Vertrag zu finden.

Einen gleichwertigen Ersatz für eine Berufsunfähigkeitsversicherung gibt es allerdings nicht. Keine andere Versicherung deckt dieselben Risiken ab wie eine gute BU-Versicherung. Wenn Du also keine BU bekommst oder sie Dir nicht leisten kannst oder willst, musst Du immer Abstriche beim Versicherungsschutz machen. Mögliche Alternativen wären z.B.:

Private Unfallversicherung

Eine private Unfallversicherung zahlt, wie der Name schon sagt, im Falle einer unfallbedingten Invalidität. Die Grundleistung fließt dabei im Gegensatz zur Berufsunfähigkeitsversicherung immer in Form einer Einmalzahlung welche der Höhe nach vom Grad der Invalidität, der gewählten Versicherungssumme und der vereinbarten Progression abhängt.

Mittlerweile kann man bei den meisten Versicherern auch eine lebenslange Unfallrente einschließen welche z.B. ab einem Invaliditätsgrad von 50% zusätzlich zur Einmalzahlung ausgezahlt wird.

Eine Unfallversicherung ist jedoch niemals als Ersatz für eine Berufsunfähigkeitsversicherung sinnvoll, denn sie sichert nur diejenigen Ereignisse ab, die unfallbedingt verursacht werden Mit Blick auf die Graphik im Text weiter oben sehen wir jedoch nur in 8,9 Prozent aller Fälle, ein Unfall der Auslöser für eine Berufsunfähigkeit ist. Mit einer Unfallversicherung würdest du also 91,1 Prozent der Fälle nicht mit einschließen.

Dread Disease

Mit einer Dread-Disease-Versicherung sicherst Du dich gegen den Eintritt einer schweren Krankheit ab. So sind in den Bedingungswerken meisten Krankheiten wie Krebs, Schlaganfall oder auch ein Herzinfarkt versichert. Im Fall der Fälle ist es nicht entscheidend, ob du noch arbeiten kannst oder nicht. Erkrankst du an Krebs fließt eine vorher vereinbarte Einmalzahlung an dich und du kannst so zumindest einen Teil eines eventuellen Einkommensverlustes ausgleichen.

Fällt deine Wahl auf eine Dread-Disease-Versicherung, sollte dir immer bewusst sein, dass du dich ausschließlich gegen die im Versicherungsschein aufgeführten Krankheiten absicherst. Steht im Fall der Fälle dein Leiden nicht auf der Liste der versicherten Krankheiten, oder ist der im Vertrag hinterlegte Schweregrad noch nicht erreicht, fließt auch kein Geld an dich. Auch bei psychischen Erkrankungen oder chronischen Skeletterkrankungen, würde eine Dread-Disease-Versicherung nicht einspringen und das mit Blick auf die Ursachenhäufigkeit bei BU-Erkrankungen ein großer Nachteil. So sind mittlerweile fast 50% aller neuen BU-Fälle auf Erkrankungen der Psyche oder des Bewegungsapparats zurückzuführen.

Eine Dread-Disease-Versicherung ist also nur eine sehr eingeschränkte Alternative zur Absicherung deiner Arbeitskraft. Solltest du sie trotzdem ernsthaft in Betracht ziehen, achte bitte darauf, dass du die Versicherungssumme so hoch ansetzt, dass sie auch wirklich ausreicht um den Einkommensverlust für den Rest deines Berufslebens ausgleichen zu können.

Grundfähigkeitenversicherung

Anders als z.B. in der Dread-Disease-Versicherung, deckt die Grundfähigkeitenversicherung keine Krankheiten ab, sondern tatsächlich eine feste Anzahl von Grundfähigkeiten wie zum Beispiel Sehen, Knieen, Bücken oder den Gebrauch der Hände. Die vereinbarte Rente fließt also immer dann, wenn du eine oder mehrere dieser Grundfähigkeiten verlieren solltest.

Ein Nachteil einer Grundfähigkeitenversicherung ist es jedoch, dass du immer genau den Passus des jeweiligen Bedingungswerkes treffen musst. Steht da zum Beispiel, dass du die Leistung dann bekommst, wenn du deine Stimme komplett verlierst, reicht es nicht aus, wenn man nach einem Schlaganfall nur noch sehr eingeschränkt sprechen kann und deswegen seinen Beruf im Kundenservice nicht mehr ausüben kann. Auch ist ein Vergleich unterschiedlicher Anbieter nur sehr schwer möglich, da genau die Definition der einzelnen Fähigkeiten bei unterschiedlichen Versicherern recht deutlich voneinander abweichen kann.

Für Menschen aus handwerklichen Berufen, kann die Wahl einer Grundfähigkeitenversicherung als gute echte und vor allem günstige Alternative zur Berufsunfähigkeitsversicherung sinnvoll sein, denn in den Bedingungswerken sind häufig Tätigkeiten hinterlegt, die ein Handwerker unbedingt braucht (z.B. bücken).

Erwerbsunfähigkeitsversicherung

Am ehesten ist wohl die Erwerbsunfähigkeitsversicherung eine gute Alternative zur Berufsunfähigkeitsversicherung, denn diese springt ein, wenn du weniger als 3 Stunden am Tag arbeiten kannst, und zwar unabhängig davon, ob der Auslöser ein Unfall oder eine Krankheit war.

Der eindeutige Nachteil gegenüber der BU ist jedoch, dass sie die Erwerbsminderungsrente nicht auf deinen aktuellen Job bezieht und vielmehr vom Restleistungsvermögen am deutschen Arbeitsmarkt ausgeht. Kannst du deinen Job als Handwerker zwar nicht mehr ausüben, dich aber bei der Deutschen Bahn an die Schranke setzen, um einmal am Tag auf den Knopf zu drücken wenn der Zug durchfährt, zahlt sie auch keine Leistung.

Gleiches gilt übrigens wenn du als Handwerker zwar in der Theorie einen Bürojob ausüben könntest, aufgrund der fehlenden Erfahrung/ Ausbildung jedoch keinen Arbeitgeber findest der dich in der Realität tatsächlich einstellt.

In Bezug auf Vorerkrankungen ist die Aufnahme in eine Erwerbsminderungsrente deutlich leichter als in einen BU-Vertrag. Lediglich mit psychologischen Vorerkrankungen ist es ähnlich problematisch.

Fazit

Ob eine Berufsunfähigkeitsversicherung sinnvoll für dich ist, hängt von einer Vielzahl von Faktoren ab. Gehe aber davon aus, dass keiner der o.g. Alternativen ein wirklich vollumfänglicher Ersatz sein kann. Gerade für Handwerker oder Menschen mit Vorerkrankungen ist es manchmal jedoch durchaus die einzige Möglichkeit, überhaupt an eine Absicherung der eigenen Arbeitskraft zu kommen.

Egal wie du aktuell über da Thema denkst, die eigene Arbeitskraft ist das Wichtigste und Schützenswertendste was du hast. Ob eine Berufsunfähigkeitsversicherung sinnvoll ist oder du besser auf eine Alternative setzt, ist immer das Ergebnis einer umfangreichen Beratung durch einen echten Spezialisten und wenn du magst, kümmern wir uns gerne um alle offenen Fragen.