Die Beratung rund um das Thema Absicherung der Arbeitskraft gehört zu den komplexesten Themen in meinem Beruf. Umso wichtiger ist es sich umfangreich und ausführlich beraten zu lassen. Immer häufiger stelle ich in meinen Beratungen zum Thema Berufsunfähigkeitsversicherung fest, dass die Wichtigkeit einer Absicherung der eigenen Arbeitskraft zwar mittlerweile vielen meiner Kunden bewusst ist, die Qualität der bisher erhaltenen Beratungen jedoch mehr als mau ist. Ein Beispiel wie es mir ein junger Kunde vor kurzem beschrieben hat ging dabei ungefähr so:

Makler: Wieviel Rente soll es denn für Sie im Leistungsfall sein?

Kunde: Ähm keine Ahnung, was empfehlen Sie denn?

Makler: Ich empfehle meinen Kunden immer 1.500,00 Euro. Das passt in den meisten Fällen ganz gut.

Es folgte ein 20-minütiger Monolog zu den Vorteilen seiner Auswahl und dann sollte der Kunde am besten auch gleich unterschreiben

Ein anderer „Kollege“ hat das oben beschriebene Szenario dann tatsächlich noch toppen können.

Makler: Wieviel möchten Sie denn bezahlen?

Kunde: hm… vielleicht 50 Euro im Monat

Makler: Ok, dann ist dies ….. das beste Angebot für Sie.

…. Ähm ja…. Dass ein solches Vorgehen nichts mit einer qualitativ hochwertigen Beratung zu tun hat, brauche ich an dieser Stelle wohl nicht mehr zu erwähnen. Im heutigen Artikel geht es mir vor allem um die 5 größten Fehler, welche du bei der Wahl deiner Berufsunfähigkeitsversicherung machen kannst und wie du diese aus meiner Sicht verhinderst.

1. Beratung ist das A und O

Deine Arbeitskraft ist das wichtigste Gut was dir im Leben zur Verfügung steht. Genauso wichtig sollte also auch die Absicherung selbiger sein. Rechne nur mal ganz grob über den Daumen gepeilt den Wert deiner Arbeitskraft bis zum offiziellen Renteneintritt hoch. Unterstellt man bei einem 25-jährigen Menschen ein Nettoeinkommen von 2.000 Euro und einen Renteneintritt mit 67, so summiert sich das Gehalt über das ganze Arbeitsleben schnell mal auf einen Betrag von 1.008.000 Euro.

Und da sind zukünftige Gehaltsanpassungen noch nicht mal inbegriffen. Natürlich kannst du dir im Internet mal schnell bei einem der tollen Vergleichsportale ein Angebot runterladen. Ich habe ehrlich gesagt noch nicht einen Fall gesehen, wo dieses tatsächlich auf den Kunden passt. In meinen Beratungen geht es dabei immer um viel mehr als um den Preis. Konkret geht es:

- Die Risiken und Ursachen von Berufs- bzw. Erwerbsunfähigkeit ganz allgemein und in deinem Berufsbild

- Mit welchen staatlichen Leistungen kannst du rechnen, wie sind diese zu bewerten und wie hoch ist deine tatsächliche Versorgungslücke im Fall der Fälle

- Schadenhöhe im Vergleich zu anderen Versicherungen (Stichwort Preis/ Leistungsverhältnis)

- Welche Auswirkungen hat ein früherer Beginn auf den Beitrag?

- Welche Lösungsformen gibt es und wie sind diese zu bewerten

- Wie ist der konkrete Ablauf im Leistungsfall. Auf was kannst du dich da verlassen.

- Welche Unterschiede gibt es zwischen den Versicherern und auch etwas zum Mythos dass Versicherer nicht zahlen.

Ziel einer ordentlichen Beratung solle also immer sein, dich erstmal mit den Grundlagen vertraut zu machen. Natürlich kostet das im ersten Moment die ein oder andere halbe Stunde an Zeit. Aber wie willst du als Kunde später eine richtige Entscheidung treffen können, wenn du mit den Grundlagen nicht vertraut bist. Also suche dir einen Versicherungsprofi deines Vertrauens, nimm dir Zeit und lass dich anständig und ausführlich beraten.

Ist der vor dir sitzende Makler oder Versicherungsvertreter nicht eigenständig in der Lage die oben genannten Punkte für ausführlich aufzubereiten, dann solltest du vielleicht einen anderen Kollegen aufsuchen. Die Absicherung deiner Arbeitskraft ist zu wichtig um es in die Hände eines „Nicht-Profis“ zu legen.

By the way. Ein Abschluss online ist nicht günstiger als beim Profi. Auch ein Vergleichsportal wird für den Abschluss entlohnt. Einziger Unterschied, du machst die ganze Arbeit und hast am Ende noch nicht mal das passende Produkt. Also doch lieber gleich zum Profi gehen.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen2. Laufzeit/ Leistungsdauer deiner zu kurz wählen

Die Leistungsdauer deiner Berufsunfähigkeitsversicherung bestimmt wie der Name schon sagt, wie lange die Rente im Schadenfall tatsächlich gezahlt wird. Im Grunde gibt es bei der Wahl der richtigen Laufzeit und eine richtige Lösung. Deine Berufsunfähigkeitsversicherung sollte immer bis zum jeweils aktuellen Renteneintrittsalter und damit aktuell mindestens bis zum 67. Lebensjahr laufen.

Mir stellen sich die Haare zu Berge, wenn ich Angebote sehe, die nur bis zum 65. oder gar 60. Lebensjahr berechnet oder gar abgeschlossen wurden. Auch das gehört aus meiner Sicht zu einer guten Beratung über die Auswirkungen einer solchen Entscheidung zu sprechen. Also schauen wir uns mal an was in solch einem Fall im Leistungsfall passiert:

Wir stellen uns vor, unser Kunde hat einen Vertrag mit der Laufzeit bis zum 60. Lebensjahr, wird mit 40 schwer krank und ist im späteren Leben nicht mehr in der Lage einer beruflichen Tätigkeit nachzugehen. Seine Berufsunfähigkeitsversicherung springt ein und zahlt auch die vereinbarte Rente, welche aber eben mit 60 endet. Zu diesem Zeitpunkt hat unser Kunde jedoch noch keinen Anspruch auf eine Zahlung der gesetzlichen Altersrente und steht plötzlich ohne einen einzigen Cent da.

Natürlich hat die Laufzeit deines Vertrages auch Auswirkungen auf den Preis. Obwohl nur 7 Jahre Unterschied zwischen Endalter 60 und 67, sind dies nun mal die Jahre mit dem größten Risiko berufsunfähig zu werden. Eine Reduzierung der Laufzeit wird in der Praxis leider viel zu häufig angewandt, um den Preis künstlich für dich schön zu rechnen. Das Risiko einer solchen Fehlberatung trägst am Ende immer du.

Spare hier bitte niemals am falschen Ende. Solltest du mit 63 feststellen, dass du finanziell so gut aufgestellt bist, dass du deine Berufsunfähigkeitsversicherung ab sofort nicht mehr brauchst, dann kannst du diese jederzeit kündigen. Eine nachträgliche Verlängerung der Laufzeit ist jedoch bei keinem Versicherer möglich. Aber bitte limitiere dich nicht von vorneherein selbst um vielleicht den ein oder anderen Euro zu sparen.

3. BU-Rente zu niedrig ansetzen

Deine Berufsunfähigkeitsrente ist keine Versicherung für den Notfall und sollte deutlich mehr als eine Grundsicherung abdecken. Denn diese Grundsicherung bekommst du schon über die gesetzliche Erwerbsminderungsrente oder andere „günstige“ Varianten. Die Faustformel lautet hier:

Absicherung in Höhe von 80% des bisherigen Nettoeinkommens

Leider gibt es immer noch viele Berufskollegen, die auf jeden Abschluss angewiesen sind. Lieber versichern diese dir eine deutlich zu niedrige Rente bevor sie das Risiko eingehen, dass du am Ende vielleicht aus finanziellen Gründen gar nicht kaufst. Und wahrscheinlich ist genau das einer der Gründe warum die Versicherungsbranche einen so schlechten Beruf hat.

Rentenhöhen mit monatlich 500 sind schlicht gesagt einfach quatsch. Stell dir mal vor der Kunde wird wirklich berufsunfähig und die einzige Einnahmequelle ist die Rente aus deiner Berufsunfähigkeitsversicherung. Ab sofort bekommt er also die vereinbarten 500 Euro. Nicht mehr und nicht weniger. Kurz gesagt, er liegt damit unter dem Existenzminimum und zahlt dafür auch noch Geld.

Deine Berufsunfähigkeitsversicherung soll dafür sorgen, dass du auch im schlimmsten Fall deinen hart erarbeiteten Lebensstandard aufrechterhalten kannst. Nur darum geht es! Um das auch für die Zukunft abzusichern, empfiehlt sich der Einschluss einer Dynamik. Und ganz wichtig hier, diese sollte nicht nur so lange gelten wie du gesund bist, sondern vielmehr auch im Leistungsfall greifen. Ja richtig, das kostet ein wenig mehr an Beitrag ist aber im Leistungsfall extrem wichtig.

4. Gesundheitsfragen nicht richtig beantworten

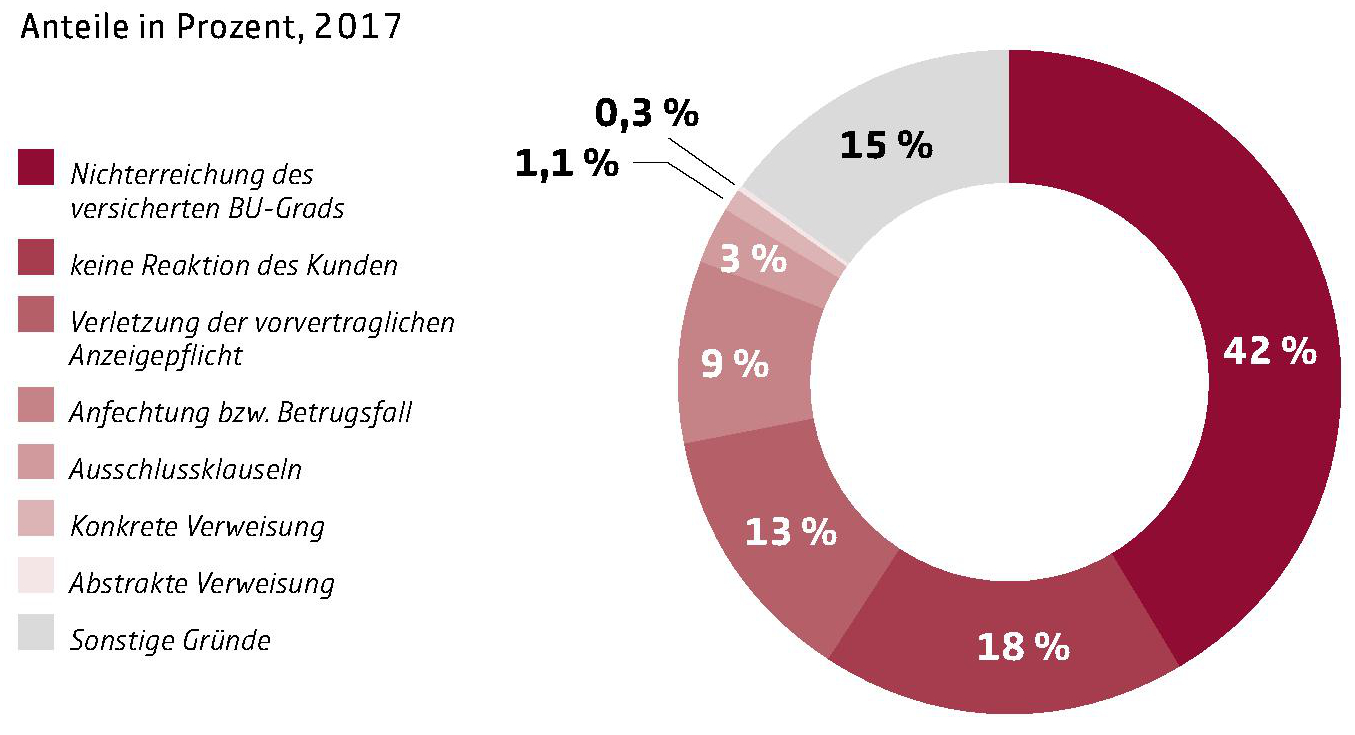

Der häufigste Grund warum ein Kunde später einmal keine Leistung aus seiner Berufsunfähigkeitsversicherung bekommt ist, dass er beim Ausfüllen der Gesundheitsfragen im Antrag nicht die volle Wahrheit gesagt hat. Wie oben beschrieben, geht es bei einer BU um richtig viel Geld. Nicht nur für dich, sondern auch für das Versicherungsunternehmen. Der Antrag mit all seinen Fragen zum aktuellen Gesundheitsstand ist die einzige Möglichkeit für den Versicherer zu prüfen, ob der von ihm kalkulierte Beitrag für dich als Kunden gerechtfertigt ist oder ob du vielleicht einfach zu krank für einen Abschluss bist.

Und so unfair dir das vielleicht erscheinen mag, der Versicherer gibt die Spielregeln vor. Er entscheidet was er über deinen Gesundheitszustand wissen muss und wie lange rückwirkend Behandlungen noch von Interesse sind. Du als Kunde bist dazu verpflichtet wahrheitsgemäße Antworten zu geben. Im schlimmsten Falle kann ein unvollständiger oder nicht wahrheitsgemäßer Antrag eben zur Ablehnung der Leistung führen. Schlecht für dich, denn du hast vielleicht über Jahre hinweg deinen Beitrag gezahlt und stehst nun ohne Einkommen da.

Um es hier nochmal deutlich zu machen. Du musst alle Behandlungen und Vorerkrankungen, nach denen im Antrag gefragt wird, angeben. Ob diese von Relevanz für das Zustandekommen deines Antrages sind, entscheidest nicht du und schon dreimal nicht der vor dir sitzende Vertreter oder Makler. Letzterer könnte versucht sein, von dir gemachte Angaben als nicht so wichtig abzutun, um seine Provision nicht zu gefährden. Bitte bestehe immer darauf, dass alles was du sagst auch im Antrag vermerkt wird. Wenn du dir über die Behandlungen der letzten Jahre nicht mehr sicher bist, dann frag am besten bei deiner Krankenversicherung nach und lass dir einen Auszug zum abgefragten Zeitraum zusenden.

5. Den Preis in den Vordergrund deiner Entscheidung stellen

Ja ich weiß, du wirst genauso auf deine Ausgaben achten müssen wie die meisten anderen Menschen auch. Bedenke bitte, dass das Risiko, dass du berufsunfähig wirst für alle Versicherer in Deutschland gleich hoch ist. Du wirst also nicht weniger berufsunfähig nur weil du bei Versicherer A oder dann doch bei Versicherer B abschließt. Folgt man dieser Logik, sollte bei gleichen Leistungen dein Schutz auch bei allen Unternehmen ungefähr das gleiche kosten, wenn die Leistungen identisch sind.

Und genau da liegt das Problem, denn es gibt einfach zu viele wichtige Leistungen, die in deinem Vertrag entweder mitversichert sind oder im schlimmsten Fall ganz fehlen. Oben habe ich schon ein paar weitere preisrelevante Leistungen erwähnt und in der Praxis unterscheiden sich die Angebote am Markt auch z.B. nach den folgenden Kriterien:

- Leistungsdauer

- Dynamik im Leistungsfall

- Prognosezeitraum

- Abstrakte Verweisung

- Meldepflicht bei Besserung des Gesundheitszustandes

- Rückwirkende Leistung

- Nachversicherungsgarantie

- U.v.m.

Neben den rein vertraglichen Unterschieden gibt es aber auch auf Unternehmensebene gravierende Abweichungen am Markt. So gehen manche Versicherer nachweislich häufiger vor Gericht als andere. Im Marktdurchschnitt landen so ca. 2 Prozent der Leistungsfälle vor Gericht was grundsätzlich erstmal nicht schlimm ist.

Es gibt halt aber auch Unternehmen bei denen ist die Quote gleich mal bei über 6 Prozent oder noch schlimmer, die Prozessquote ist so hoch, dass das Unternehmen offiziell dazu keine Angaben macht. Die Wahl eines passenden Partners an deiner Seite sollte also ein wichtiger Faktor in deiner Entscheidungsfindung sein.

Zu guter Letzt entscheidet natürlich auch die Abwicklung im Schadensfall über die am Ende richtige Wahl für dich. Geh immer davon aus, dass es dir im Leistungsfall gerade gesundheitlich nicht so gut geht. Wichtig ist also ein Ansprechpartner, der dir so viel wie möglich Arbeit abnimmt und ein Unternehmen, bei dem die Prozesse gut sind.

Fazit zur Berufsunfähigkeitsversicherung

Die Wahl der für dich richtigen Berufsunfähigkeitsversicherung hängt von viel mehr ab also nur dem reinen Preis. Lass dich auf alle Fälle gut und umfangreich beraten und achte in deinem Gespräch auf die von mir aufgeführten Punkte die aber auf keinen Fall als abschließend betrachtet werden sollten. Solltest Du mit deiner bisherigen Beratung nicht zufrieden sein oder einfach eine zweite Meinung hören wollen, freue auch ich mich natürlich jederzeit über deinen Kontakt und wünsche dir bis nur das Beste.