Die Risikolebensversicherung ist eine der Versicherungen, die deinen Hinterbliebenen im Ernstfall hilft, indem sie ihnen eine finanzielle Stabilität bietet. Gerade in schwierigen Zeiten kann sie einen wichtigen Unterschied machen, indem sie deine Familie absichern und dafür sorgt, dass neben dem emotionalen Verlust keine zusätzlichen finanziellen Sorgen entstehen. Doch bevor du eine solche Versicherung abschließt, gibt es einige entscheidende Punkte, die du kennen solltest, um optimal abgesichert zu sein. In diesem Artikel gehen wir die wichtigsten Aspekte durch, und am Ende gibt es noch ein paar hilfreiche Tipps und Tricks.

Was du über die Risikolebensversicherung wissen solltest

Wozu dient eine Risikolebensversicherung überhaupt?

Der Gedanke hinter einer Risikolebensversicherung ist einfach: Sie soll im Falle deines Ablebens dafür sorgen, dass deine Hinterbliebenen finanziell abgesichert sind und keine existenziellen Sorgen haben müssen. Diese Versicherung richtet sich daher an alle, die Angehörige absichern möchten, beispielsweise weil sie deine Familie absichern oder laufende Kredite verantwortlich sind. Sie bietet deinen Lieben eine gewisse finanzielle Sicherheit, um ihnen den Alltag in einer ohnehin schwierigen Zeit zu erleichtern.

Vorsicht bei Online-Abschlüssen

Auch wenn der Abschluss einer Risikolebensversicherung im Internet heute sehr einfach ist, solltest du vorsichtig sein, wenn du auf Online-Angebote mit besonders günstigen Prämien stößt. Solche „Billigversicherungen“ können problematisch sein, denn oft ist die Absicherung dann unvollständig, oder es gibt eine hohe Wahrscheinlichkeit für Streitigkeiten im Leistungsfall. Gerade bei wichtigen Verträgen wie der Risikolebensversicherung empfiehlt es sich, eine Beratung in Anspruch zu nehmen. Denn bei dieser Versicherung wird besonders genau geprüft, ob du bei Abschluss korrekte Angaben gemacht hast – etwa bei Gesundheitsfragen. Ein Fehler hier kann später dazu führen, dass die Versicherung im Ernstfall nicht zahlt. Eine kompetente Beratung hilft dir, solche Risiken zu vermeiden.

Es ist bekannt, dass Versicherer, die im Internet besonders günstige Prämien anbieten, häufiger Leistungsfälle gerichtlich anfechten. Das ist ein weiterer Grund, warum sich eine persönliche Beratung lohnt, um sicherzugehen, dass alles korrekt und vollständig angegeben wird.

Die Laufzeit der Risikolebensversicherung

Wie lange sollte eine Risikolebensversicherung laufen?

Die Laufzeit sollte sorgfältig gewählt werden und sich an deinen Lebensumständen orientieren. Häufig erleben Menschen Fälle, in denen eine Risikolebensversicherung für eine zu lange Laufzeit abgeschlossen wurde – zum Beispiel bis zum 80. Lebensjahr. Das verursacht unnötig hohe Kosten, denn die Absicherung ist in der Regel nur so lange nötig, wie das Risiko besteht – meist bis zum Renteneintrittsalter. Zu diesem Zeitpunkt sollten z. B. bestehende Immobilienkredite auch abgezahlt sein.

Beispiel: Junge Familien und sinnvolle Laufzeiten

Eine junge Familie, die ein Kind bekommen hat und den Partner finanziell absichern möchte, könnte beispielsweise eine Laufzeit von 25 Jahren wählen. So lange sind die finanziellen Verpflichtungen oft am höchsten, und das Kind ist nach dieser Zeit wahrscheinlich in der Lage, auf eigenen Beinen zu stehen. Die Versicherung deckt also genau die Phase ab, in der sie am wichtigsten ist. Ein längerer Vertrag kann finanziell wenig sinnvoll sein und zu hohen Prämien führen. Es geht darum, die Risikolebensversicherung so zu gestalten, dass sie deine individuellen Bedürfnisse abdeckt, ohne dass unnötige Kosten entstehen.

Die Versicherungssumme richtig festlegen

Eine häufig empfohlene Versicherungssumme liegt zwischen 200.000 und 300.000 Euro, je nach den finanziellen Bedürfnissen der Familie und den laufenden Verpflichtungen. Diese Summe kann sich beispielsweise nach der sogenannten „Drei-Drittel-und-Zwei-Drittel-Regel“ richten.

Die Drei-Drittel-und-Zwei-Drittel-Regel

Die Drei-Drittel-und-Zwei-Drittel-Regel bedeutet, dass der Hauptverdiener die volle Summe absichert – nehmen wir hier 300.000 Euro als Beispiel – und der Partner, der weniger oder gar kein Einkommen hat, etwa zwei Drittel dieser Summe, also 200.000 Euro. Viele denken vielleicht, dass nur der Hauptverdiener abgesichert werden muss, doch das ist ein Trugschluss. Sollte dem nicht erwerbstätigen Partner etwas zustoßen, entstehen Kosten für Kinderbetreuung und Haushaltshilfe, was ohne finanzielle Absicherung schwierig zu bewältigen ist. Wenn du also selbst der Hauptverdiener bist, denk daran, wie dein Alltag aussehen würde, wenn dein Partner plötzlich nicht mehr da wäre und Aufgaben wie Kinderbetreuung und Haushaltsführung plötzlich anderweitig organisiert werden müssten.

Berechnungsbeispiel: Wie die Summe zustande kommt

Um auf eine Versicherungssumme von 300.000 Euro zu kommen, kannst du einfach rechnen: Angenommen, die Risikolebensversicherung läuft, bis dein Kind 25 Jahre alt ist, und das monatliche Nettoeinkommen des Hauptverdieners beträgt 1.500 Euro. Für die nächsten 20 Jahre würde das also bedeuten: 1.500 Euro x 12 Monate x 20 Jahre = 360.000 Euro. In diesem Fall wäre eine Versicherungssumme von rund 300.000 Euro eine gute Absicherung, um den Lebensstandard zu halten.

Für den Partner, der hauptsächlich für die Kinderbetreuung und den Haushalt zuständig ist, kalkulierst du so: Angenommen, du würdest eine Haushaltskraft für sechs Stunden täglich an 20 Tagen im Monat benötigen. Bei einem Stundenlohn von 15 Euro käme eine monatliche Summe von 1.800 Euro zustande. Multiplizierst du dies mit zwölf Monaten und den nächsten zehn Jahren, ergibt das 216.000 Euro. Eine Versicherungssumme von 200.000 Euro für den Partner wäre also sinnvoll, um die benötigten Mittel abzudecken.

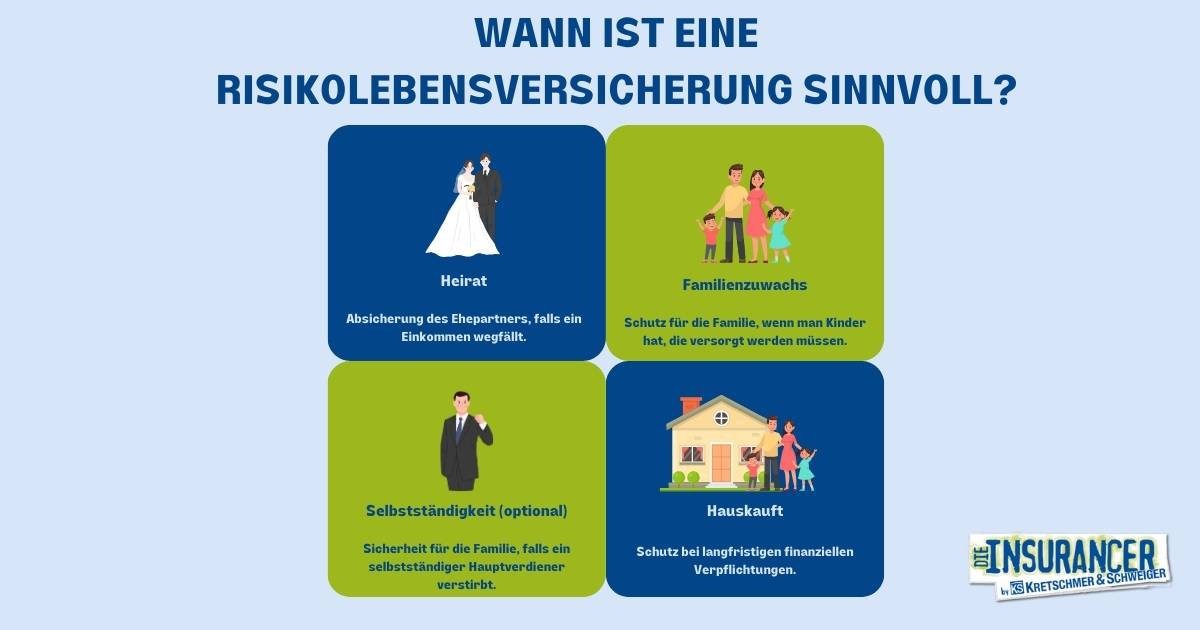

Wann ist der beste Zeitpunkt, um eine Risikolebensversicherung abzuschließen?

Der ideale Zeitpunkt für eine Risikolebensversicherung ist dann gekommen, wenn du Verantwortung für andere Menschen trägst – etwa nach einer Heirat, der Geburt eines Kindes oder beim Kauf einer Immobilie. In solchen Situationen nimmst du finanzielle Verpflichtungen auf dich, die im Falle deines Todes weiterhin bestehen würden. Hier sorgt die Risikolebensversicherung dafür, dass deine Hinterbliebenen nicht zusätzlich belastet werden und ihre Lebensqualität halten können.

Wenn du Single bist und keine Verpflichtungen hast, macht eine Risikolebensversicherung hingegen wenig Sinn. Hier steht kein finanzielles Risiko im Raum, und die Versicherung würde im Falle deines Ablebens niemandem finanziell weiterhelfen.

Tipps für den Abschluss einer Risikolebensversicherung

Neben den grundlegenden Fragen zur Risikolebensversicherung gibt es einige Tipps, die dir bei der Absicherung helfen können.

Tipp 1: Die Versicherungssumme in zwei Schritten festlegen

Angenommen, du möchtest 400.000 Euro absichern, doch der Versicherer verlangt ab 300.000 Euro ein ärztliches Gesundheitszeugnis. Um dir die Sicherheit der ersten 300.000 Euro zu sichern, kannst du zunächst diese Summe abschließen und dir die Police bestätigen lassen. Danach kannst du die restlichen 100.000 Euro beantragen. So hast du im Ernstfall die 300.000 Euro abgesichert, selbst wenn der Versicherer die zusätzlichen 100.000 Euro wegen eines Gesundheitsrisikos ablehnt.

Tipp 2: Beachte die Nachmeldepflichten

Einige Versicherer verlangen, dass du Änderungen wie das Aufnehmen gefährlicher Sportarten oder das Rauchen meldest. Bei bestimmten Online-Angeboten ist dies besonders streng geregelt, und die Versicherung kann im Ernstfall die Auszahlung verweigern, wenn du solche Informationen nicht rechtzeitig mitgeteilt hast. Hier ist es wichtig, die Versicherungsbedingungen genau zu prüfen und gegebenenfalls eine Versicherung ohne strenge Nachmeldepflicht zu wählen. So bist du sicher, dass die Versicherung im Fall der Fälle tatsächlich zahlt.

Tipp 3: Unterschiede bei Rauchern

Wenn du gelegentlich eine Zigarre oder Shisha rauchst, lohnt es sich, einen Versicherer zu finden, der zwischen regelmäßigem Zigarettenkonsum und gelegentlichem Genuss differenziert. Manche Versicherer bewerten unregelmäßiges Rauchen anders als tägliches Zigarettenrauchen, was zu günstigeren Konditionen führen kann. Gerade wenn du nur gelegentlich rauchst, kannst du dir so eine unnötig hohe Prämie sparen.

Fazit

Die Risikolebensversicherung hat nur eine Aufgabe: Im Ernstfall den finanziellen Schutz deiner Familie absichern und Angehörigen zu bieten. Sie sorgt dafür, dass Hinterbliebene in einer ohnehin schweren Zeit nicht zusätzlich durch finanzielle Belastungen beeinträchtigt werden. Bei der Wahl der passenden Absicherung sind mehrere Faktoren entscheidend: die Laufzeit sollte dem tatsächlichen Absicherungsbedarf entsprechen, die Versicherungssumme an die Lebenssituation angepasst sein und alle Familienmitglieder entsprechend ihrer Rolle berücksichtigt werden. Eine kompetente Beratung und ein sorgfältig durchdachter Abschluss helfen, Stolperfallen zu vermeiden und den optimalen Schutz zu gewährleisten.

Ob für junge Familien, Alleinverdiener oder Paare mit gemeinsamen Verpflichtungen – eine gut angepasste Risikolebensversicherung schafft die notwendige Absicherung und gibt ein beruhigendes Gefühl der Vorsorge.