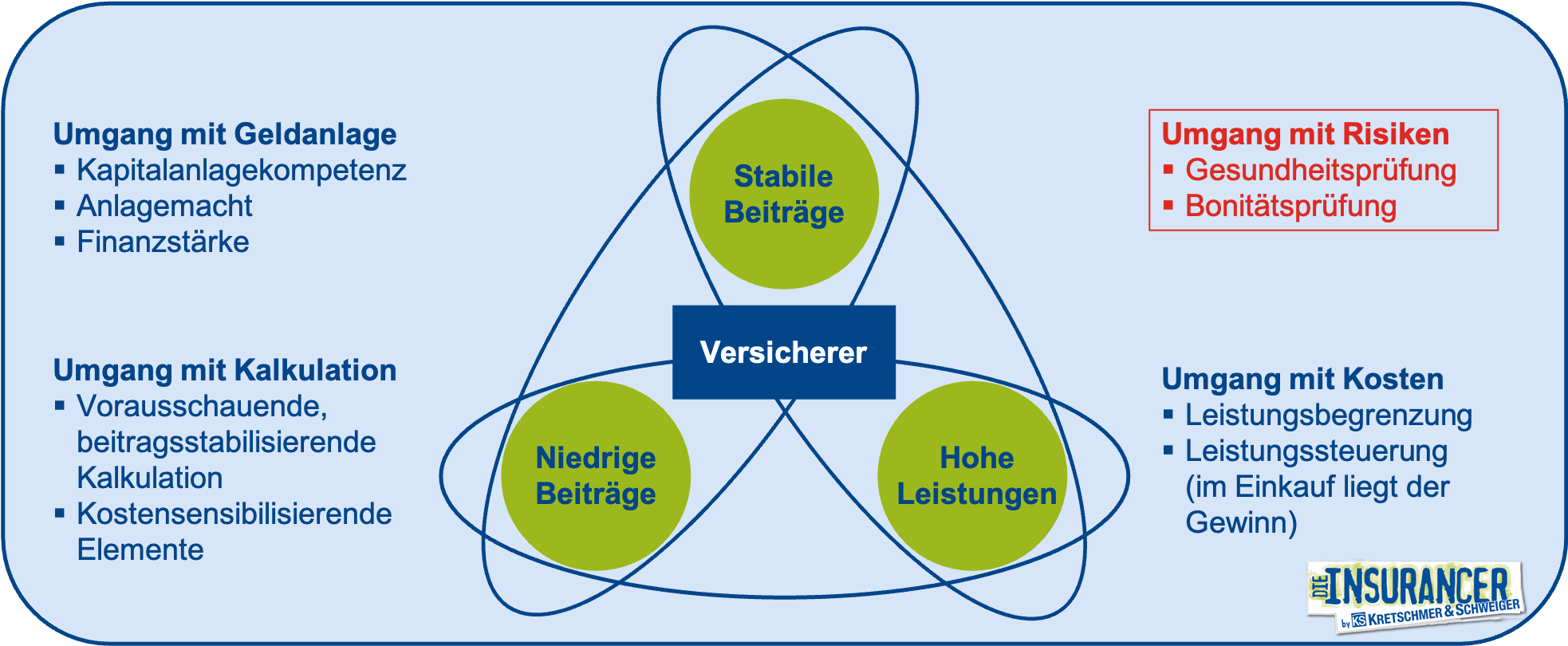

Ein Privater Krankenversicherer (PKV) bewegt sich am Markt in einem Spannungsfeld. Kunden erwarten auf der einen Seite möglichst gute Leistungen, auf der anderen Seite aber einen möglichst niedrigen Preis und auf lange Sicht sollen die Beiträge dabei auch noch möglichst stabil sein. Um im diesem Spannungsfeld bestehen zu können, muss dein potenziell zukünftiger Krankenversicherer jedoch einiges können.

Nachdem ich mich in Teil 1 dieser Reihe fast ausschließlich der Kapitalanlage einer PKV gewidmet habe, geht es mir im heutigen 2. Teil vor allem um den Umgang mit Risiken. Denn umso besser dein Krankenversicherer seine Risiken kennt und entsprechend gut kalkuliert, umso nachhaltiger kann er seine Tarife kalkulieren, wovon du auf lange Sicht natürlich profitierst.

Für die Nachhaltigkeit und Stabilität deiner Beiträge ist es von enormer Bedeutung, dass dein Privater Krankenversicherer mit seinen Risiken verantwortungsvoll umgeht und diese sauber und ehrlich kalkuliert. Für den heutigen Artikel habe ich habe ich mir mal die zwei wichtigsten Risiken eines privaten Krankenversicherers rausgesucht und möchte dir jeweils anhand eines Beispiels die Auswirkungen auf deinen Vertrag erläutern.

Aber was sind überhaupt die beiden bedeutendsten Risiken eines Krankenversicherers? Wie der Name schon sagt, geht es in erster Linie natürlich um Gesundheitsrisiken, schließlich übernimmt der Versicherer deiner Wahl zukünftig all deine Arztrechnungen. Auf der anderen Seite geht es bei einer durchschnittlichen Vertragslaufzeit von 50 bis 60 Jahren auch um viel Geld und damit um Bonitätsrisiken. Die Ansätze der am Markt tätigen Versicherungsunternehmen diese Risiken in den Griff zu bekommen, unterscheiden sich zum Teil deutlich, aber entscheidet selbst.

Krankheitsrisiko

Der Preis deiner PKV welchen dir der Berater deiner Wahl im Beratungsgespräch nennen kann, entspricht immer dem Preis für eine völlig gesunde Person. Eventuelle Informationen zu Vorerkrankungen sind darin nicht berücksichtigt und müssen dem Unternehmen im Rahmen einer vorvertraglichen Gesundheitsprüfung zugängig gemacht werden.

Immer wieder höre ich in diesem Zusammenhang von Kunden, dass Ihnen Maklerkollegen gesagt hätten, dass es sich ja im Falle des Kunden um eine „Lappalie“ handele und diese in der Gesundheitsprüfung nicht angegeben werden müsse.

Eines dieser Beispiele habe ich mir hier einmal herausgegriffen und hoffe so die Auswirkungen falscher Angaben (seitens des Kunden) bzw. einer zu laxen Gesundheitsprüfung (seitens des Krankenversicherers) deutlich zu machen.

Ich führe also ein Gespräch mit einer Kundin zum Thema Wechsel in die PKV und auf meine Frage nach aktuellen Behandlungen antwortet diese, dass sie leichten Bluthochdruck hätte, dies aber lt. einem befreundeten Makler keine Rolle spiele. Die Begründung läge darin, dass sie ja medikamentös eingestellt wäre und die Kosten hierfür belaufen sich auf ca. 30 Euro im Monat.

Schauen wir zunächst tatsächlich „nur“ einmal auf die Kosten für die reine Medikation. In den meisten Fällen bekommen Patienten mit Bluthochdruck (Hypertonie) eines der vier folgenden Medikamente verordnet:

- Beloc Zoc mite für 16,47 Euro pro Monat

- Blopress 16 für 35,52 Euro pro Monat

- Mobloc Terard für 39,86 Euro pro Monat

- Exforge 10/160 für 51,82 Euro pro Monat

Allein ein Blick auf die Preisunterschiede zeigt schon die in Ansätzen das Ausmaß des Problems. Geht man bei einer 30jährigen Person von einer Restlebenserwartung von 55 Jahren aus, reden wir mal schnell über 35.000 Kosten für Medikamente (Preissteigerungen nicht eingerechnet), welche im ursprünglichen Beitrag nicht einkalkuliert sind (von den Kosten für Verordnungen und Kontrolluntersuchungen mal ganz abgesehen).

Das weitaus größere Problem an o.g. Diagnose ist jedoch, dass die Patienten in vielen Fällen zwar beschwerdefrei sind, jedoch unter erheblichen Nebenwirkungen leiden. Auch diese werden selbstverständlich wieder medikamentös behandelt, wobei jeder zweite innerhalb des ersten Jahres seine Therapie abbricht. Schaut man sich die Gesamtzahl aller Hypotoniker an, gelten lediglich 30 Prozent aller Patienten als gut eingestellt.

Wirft man im nächsten Schritt dann einen Blick auf die Langzeitfolgen einer Hypertonie, stellt man fest, dass diese verantwortlich ist für:

- Herzinfarkt = 50 Prozent aller Infarkte

- Schlaganfall = 75 Prozent aller Fälle

- Nierenversagen = 20 % aller Dialysepatienten

Wenn die Gesundheitsprüfung seitens des Unternehmens also nicht streng genug durchgeführt wird, führt das später zu wesentlich höheren Kosten und damit zwangsläufig zu übermäßigen Beitragssteigerungen. Aber auch für Vorerkrankte ist es wichtig, dass Risikozuschläge richtig und fair bemessen sind, da sonst später die Gesunden aufgrund steigender Beiträge das Kollektiv verlassen und nur noch Kranke zurückbleiben.

Leider gibt es immer wieder (vor allem kleinere Krankenversicherer) die versuchen schneller zu wachsen als der Markt. Dies geht in vielen Fällen nur dann, wenn ich als Unternehmen meine Gesundheitsprüfung so stark vernachlässige, dass möglichst jeder Kunde auch aufgenommen wird. Neben den oben beschriebenen Folgen verstärkt sich das Ganze dann noch dadurch, dass sich eine solche Vorgehensweise in der Vermittlerschaft schnell rumspricht und von nun an, alle „kranken“ Kunden zu diesem Unternehmen geroutet werden, weil hier ja mit geringen oder gar keinen Risikozuschlägen zu rechnen ist. Die Folgen für das betroffene Unternehmen brauche ich glaube ich nicht näher zu erläutern.

Bonitätsrisiko

Kommen wir zum nächsten größeren Risiko eines Privaten Krankenversicherers. Seit dem 1 Januar 2009 besteht in Deutschland die allgemeine Krankenversicherungspflicht (VVG § 193) mit weitreichenden Auswirkungen für die Unternehmen der PKV. Eine dieser Auswirkungen ist, dass dich ein Versicherer nun nicht mehr kündigen kann, wenn du der Beitragszahlung nicht mehr nachkommen kannst.

Entscheidest du dich also für eine PKV bei einem Unternehmen mit überdurchschnittlich vielen „Nichtzahlern“ wirkt sich das langfristig auch auf deinen Beitrag aus. So waren im Jahr 2013 ca. 155.000 Personen in der PKV mit ihren Beiträgen in Rückstand. Zusammengefasst kam die Branche so auf Forderungen in Höhe von 745 Millionen Euro.

Was ich damit sagen will ist, dass der Krankenversicherer deines Vertrauens im Vorfeld einer Aufnahme eine gute Bonitätsprüfung machen sollte. Nur so kannst du sicher sein, mit deinen Beiträgen nicht indirekt die Zahlungsrückstände anderer mitzufinanzieren.

Fazit guter Krankenversicherer Teil 2

Die Wahl der für dich besten PKV ist viel mehr als das Ablesen eines Beitrages oder ein Vergleich der wichtigsten Leistungen in einem mehr oder weniger guten Vergleichsprogram. Leider können die wenigsten „Berater“ am Markt mit den Themengebieten Geldanlage (Teil 1), Risiken (Teil 2), Kalkulation (Teil 3) oder Kosten (Teil 4) etwas anfangen und legen den Schwerpunkt ihres Gespräches auf die immer wieder gleichen Vergleichsprogramme. Wenn du eine nachhaltig gute PKV für dich suchst, dann melde dich gerne und wir nähern uns diesem spannenden Thema auf eine etwas andere Art.