Als Unternehmer kennst du das sicher: Du zahlst deine private Unfallversicherung regelmäßig aus eigener Tasche. Aber wusstest du, dass du diese Kosten auch über dein Unternehmen abwickeln kannst und dabei sogar Steuern sparst? Ja, genau! Es gibt einen Weg, wie du deine Unfallversicherung steuerlich absetzen kannst, und dieser ist nicht nur einfacher, sondern auch günstiger. Lass uns das genauer anschauen.

Warum du als Geschäftsführer nicht automatisch abgesichert bist

Es gibt einen verbreiteten Irrglauben, dass Geschäftsführer automatisch über die Berufsgenossenschaft abgesichert sind. In den meisten Fällen ist das jedoch nicht der Fall. Die gesetzliche Unfallversicherung greift in der Regel nur für Arbeitnehmer, während Geschäftsführer oft nicht dazugehören, es sei denn, sie zahlen freiwillig in die Berufsgenossenschaft ein.

Das bedeutet, dass du ohne eine entsprechende private oder betriebliche Unfallversicherung im Ernstfall völlig ungeschützt dastehen könntest. Stell dir vor, du hast einen Unfall und plötzlich stehen hohe Kosten im Raum – von medizinischen Behandlungen bis hin zu Verdienstausfällen. Ohne ausreichende Absicherung könntest du schnell in finanzielle Schwierigkeiten geraten. Daher ist es besonders wichtig, als Geschäftsführer eine umfassende Absicherung zu haben, die sowohl berufliche als auch private Risiken abdeckt. Und das Beste daran: Du kannst die Unfallversicherung steuerlich absetzen und dabei noch sparen.

Die Private Unfallversicherung zahlst du mit deinem versteuertem Geld

Wenn du deine Unfallversicherung privat abgeschlossen hast, kommen die Beiträge direkt aus deinem Nettogehalt, also aus dem Geld, das du bereits versteuert hast. Das bedeutet, dass du diese Kosten nicht von der Steuer absetzen kannst. Das kann auf Dauer eine ziemlich hohe Belastung sein, vor allem wenn du bedenkst, dass es eine viel smartere Lösung gibt: die Möglichkeit, die Unfallversicherung steuerlich absetzen zu können.

Aber warum zahlen so viele Unternehmer ihre Unfallversicherung privat? Häufig liegt es daran, dass sie gar nicht wissen, dass es eine bessere Option gibt. Andere denken vielleicht, dass es zu kompliziert oder mit zu viel Aufwand verbunden ist, die Versicherung über das Unternehmen laufen zu lassen. Doch das Gegenteil ist der Fall. Die Integration deiner Unfallversicherung in eine betriebliche Lösung ist nicht nur einfach, sondern bringt auch erhebliche finanzielle Vorteile mit sich, besonders wenn du die Unfallversicherung steuerlich absetzt.

Die Lösung: Unfallversicherung steuerlich absetzen

Jetzt kommt der Clou: Du als Geschäftsführer einer GmbH kannst deine private Unfallversicherung in eine betriebliche Unfallversicherung umwandeln und so die Beiträge zu 100% als Betriebsausgaben absetzen. Das bedeutet, dass diese Kosten dein zu versteuerndes Einkommen mindern, wodurch du weniger Steuern zahlst.

Doch wie funktioniert das genau?

Um diesen Vorteil nutzen zu können, benötigst du mindestens zwei weitere Mitarbeiter in deinem Unternehmen. Sobald du drei Personen – also dich selbst und zwei Mitarbeiter – über die betriebliche Unfallversicherung absicherst, kannst du diese Kosten über das Unternehmen abwickeln. Deine Firma übernimmt die Beiträge, und du sparst nicht nur das Geld, das du sonst privat zahlen müsstest, sondern reduzierst auch deine Steuerlast, weil du die Unfallversicherung steuerlich absetzen kannst.

Diese Möglichkeit bietet dir als Geschäftsführer nicht nur finanziellen Spielraum, sondern auch die Chance, deine persönliche und betriebliche Absicherung deutlich zu verbessern. Ein weiterer Vorteil: Die betriebliche Unfallversicherung kann oft bessere Konditionen bieten, da sie in der Regel im Rahmen eines Gruppenvertrags abgeschlossen wird. Das bedeutet, dass du zu günstigeren Tarifen einen umfassenderen Schutz erhältst, während du gleichzeitig die Unfallversicherung steuerlich absetzen kannst.

Warum du unbedingt die Unfallversicherung steuerlich absetzen solltest

Vielleicht fragst du dich jetzt: „Warum sollte ich mich überhaupt mit dem Thema beschäftigen? Ist das nicht alles irgendwie kompliziert?“ Ganz und gar nicht! Die gesetzliche Unfallversicherung bietet zwar einen grundlegenden Schutz für deine Mitarbeiter, aber die Wahrheit ist, dass sie bei Weitem nicht alles abdeckt. Und hier kommt ein besonders wichtiger Punkt ins Spiel: Als Geschäftsführer bist du in den allermeisten Fällen gar nicht über die Berufsgenossenschaft abgesichert – es sei denn, du zahlst dafür extra. Das bedeutet, dass du ohne zusätzliche Vorsorge im Ernstfall komplett ungeschützt dastehst!

Wenn du und deine Mitarbeiter wirklich rundum abgesichert sein wollt, dann ist eine betriebliche Unfallversicherung genau der richtige Weg. Und das Beste daran? Du kannst die betriebliche Unfallversicherung steuerlich absetzen, was dir privat und deiner Firma finanzielle Vorteile bringt.

Denke mal drüber nach: Du sparst nicht nur Geld, indem du die Versicherungskosten über die Firma abwickelst, sondern du sorgst auch dafür, dass deine Mitarbeiter sich sicher und wertgeschätzt fühlen. Das ist eine Win-Win-Situation für alle Beteiligten. Und stell dir vor, wenn du diese Möglichkeiten nicht nutzt, lässt du bares Geld auf dem Tisch liegen. Geld, das du stattdessen in dein Unternehmen oder in andere wichtige Projekte investieren könntest. Mit der Möglichkeit, die Unfallversicherung steuerlich abzusetzen, machst du das Beste aus deiner Vorsorge.

Wichtiger Hinweis: Achte auf den „ohne Direktanspruch“-Passus

Damit deine betriebliche Unfallversicherung steuerlich optimal gestaltet ist, gibt es einen besonders wichtigen Punkt zu beachten: Deine Versicherungspolice sollte unbedingt den Passus „ohne Direktanspruch“ enthalten. Aber warum ist das so entscheidend?

Wenn jedoch ein Direktanspruch auf die Versicherungsleistungen besteht, werden die jährlich gezahlten Prämien als Arbeitslohn betrachtet und müssen dementsprechend versteuert werden. Zwar sind die ausgezahlten Leistungen aus der Unfallversicherung in diesem Fall steuerfrei, aber da du die Prämien jedes Jahr versteuern musst, kann diese Variante auf lange Sicht weniger sinnvoll für dich als Inhaber sein. Gerade deshalb ist es meist finanziell vorteilhafter, den „ohne Direktanspruch“-Passus zu wählen, um die Steuerlast zu minimieren und die Vorteile der betrieblichen Unfallversicherung bestmöglich zu nutzen.

Mit dem „ohne Direktanspruch“-Passus hast du die Wahl, ob du lieber die gesamte Versicherungssumme oder nur die bisher gezahlten Beiträge versteuern möchtest. In den meisten Fällen ist es für dich finanziell vorteilhafter, nur die Beiträge zu versteuern, da dieser Betrag deutlich niedriger ist. Auf diese Weise kannst du deine Unfallversicherung steuerlich optimal nutzen und gleichzeitig Geld sparen.

Besteuerung der betrieblichen Unfallversicherung: Was du wissen musst

Nachdem du nun den wichtigen Hinweis zum „ohne Direktanspruch“-Passus kennst, schauen wir uns an, wie sich die steuerliche Behandlung der betrieblichen Unfallversicherung in der Praxis gestaltet.

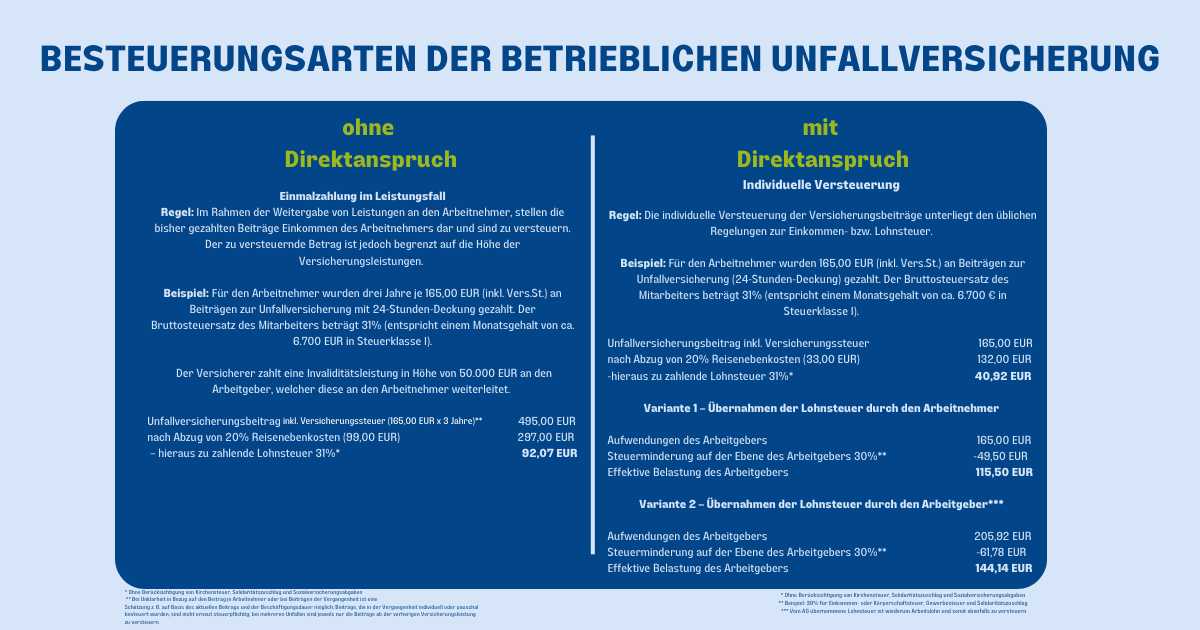

Besteuerung ohne Direktanspruch

Wenn deine Versicherungspolice den Passus „ohne Direktanspruch“ enthält, wird die Versteuerung erst relevant, wenn im Leistungsfall eine Auszahlung erfolgt. Hierbei werden die bisher gezahlten Beiträge als Einkommen deines Mitarbeiters versteuert, und der zu versteuernde Betrag ist auf die Höhe der ausgezahlten Versicherungsleistungen begrenzt.

Stellen wir uns vor, einer deiner Mitarbeiter hat über drei Jahre hinweg 165 Euro an Beiträgen für eine Unfallversicherung gezahlt. Der Bruttosteuersatz des Mitarbeiters liegt bei 31%, was einem Monatsgehalt von etwa 6.700 Euro in Steuerklasse I entspricht. Sollte ein Schadensfall eintreten, beispielsweise eine Invalidität, würde der Versicherer eine Leistung von 50.000 Euro an dich als Arbeitgeber auszahlen, und du leitest diese an deinen Mitarbeiter weiter. Die Steuerlast deines Mitarbeiters basiert dann auf den gezahlten Beiträgen abzüglich eines Pauschalbetrags für Reisekosten. In diesem Beispiel ergäbe sich eine Lohnsteuer von etwa 92 Euro. Dein Mitarbeiter erhält also 49.908 € aus der betrieblichen Unfallversicherung. Du hast aber den jährlichen Beitrag von 165 € pro Jahr zu 100 %, also insgesamt 495 € als Betriebsausgaben absetzen können.

Besteuerung mit Direktanspruch

Mit dem „mit Direktanspruch“-Passus, wird die Unfallversicherung individuell versteuert, und die Versteuerung erfolgt nach den üblichen Regeln der Einkommens- bzw. Lohnsteuer. In diesem Fall zahlt dein Mitarbeiter die Beiträge zur Unfallversicherung und versteuert diese direkt.

Nehmen wir erneut an, der Beitrag beträgt 165 Euro pro Jahr. Auch hier liegt der Bruttosteuersatz bei 31%, und das Monatsgehalt beträgt etwa 6.700 Euro in Steuerklasse I.

Es gibt zwei Möglichkeiten, wie die Lohnsteuer in diesem Fall übernommen werden kann:

- Übernahme der Lohnsteuer durch deinen Mitarbeiter: In dieser Variante zahlst du als Arbeitgeber den Versicherungsbeitrag, und dein Mitarbeiter übernimmt die Lohnsteuer selbst. Für dich als Arbeitgeber bedeutet dies eine effektive Belastung von 115,50 Euro.

- Übernahme der Lohnsteuer durch dich als Arbeitgeber: Alternativ kannst du entscheiden, die Lohnsteuer selbst zu tragen, was deine Kosten in unserem Beispiel auf 144,14 Euro erhöht.

Die Entscheidung, ob du den „ohne Direktanspruch“-Passus in deine Unfallversicherungspolice aufnehmen lässt, hat steuerliche Auswirkungen für dich und deine Mitarbeiter. In den meisten Fällen ist die Variante ohne Direktanspruch finanziell vorteilhafter, da sie es ermöglicht, nur die gezahlten Beiträge und nicht die gesamte Versicherungssumme zu versteuern. Das hilft dir, deine betriebliche Unfallversicherung steuerlich optimal zu nutzen und gleichzeitig die Steuerlast zu minimieren.

Es ist jedoch wichtig zu betonen, dass wir keine Steuerberatung anbieten können und dürfen und die hier gemachten Angaben ohne Gewähr sind. Wir empfehlen dir dringend, diese Angelegenheit mit deinem Steuerberater des Vertrauens zu besprechen. Nur er ist befugt, eine verbindliche Auskunft zu erteilen und dich umfassend zu beraten, um die beste Entscheidung für dich, dein Unternehmen und deine Mitarbeiter zu treffen.

Homeoffice und die Unfallversicherung: Doppelt abgesichert – auch zu Hause

Du fragst dich vielleicht: „Was bringt das meinen Mitarbeitern?“ Eine betriebliche Unfallversicherung ist nicht nur für dich als Geschäftsführer von Vorteil, sondern auch für deine Mitarbeiter. Diese Versicherung bietet umfassenden Schutz – nicht nur während der Arbeitszeit, sondern auch im Privatleben und das weltweit. Wenn du die Unfallversicherung steuerlich absetzen kannst, ergibt sich daraus ein doppelter Vorteil: Du profitierst von finanzieller Entlastung, während deine Mitarbeiter von einem umfassenden Schutz profitieren.

Stell dir vor, einer deiner Mitarbeiter bricht sich in seinem privaten Skiurlaub den Arm. Ohne eine betriebliche Unfallversicherung könnte dieser Unfall für deinen Mitarbeiter und möglicherweise auch für dich als Arbeitgeber hohe Kosten verursachen. Mit einer betrieblichen Unfallversicherung hingegen ist dieser Vorfall abgesichert, und du kannst deinem Mitarbeiter eine finanzielle Unterstützung bieten – zum Beispiel in Form einer Sofortzahlung von 5.000 €, die durch die Versicherung gedeckt ist.

Eine solche Absicherung zeigt deinen Mitarbeitern, dass du dich um ihre Sicherheit und ihr Wohlbefinden kümmerst – weit über die gesetzlichen Vorgaben hinaus. Das schafft Vertrauen und stärkt die Bindung deiner Mitarbeiter an dein Unternehmen. Wer fühlt sich nicht wohler, wenn er weiß, dass sein Arbeitgeber auch im Privatleben für ihn da ist? Diese Art von Zusatzleistung wird sicherlich auch im Freundes- und Bekanntenkreis deines Mitarbeiters positiv erwähnt, was wiederum das Image deines Unternehmens stärkt.

Ein weiterer Vorteil: Mitarbeiter, die sich gut abgesichert und wertgeschätzt fühlen, sind in der Regel motivierter und loyaler. Zufriedene Mitarbeiter sind das Rückgrat jedes erfolgreichen Unternehmens, und durch die Möglichkeit, die Unfallversicherung steuerlich abzusetzen, maximierst du diesen Vorteil zusätzlich.

Mehr als nur Steuern sparen: So bindest du deine Mitarbeiter

Neben den finanziellen Vorteilen bietet eine betriebliche Unfallversicherung auch eine starke Möglichkeit zur Mitarbeiterbindung. In Zeiten, in denen qualifizierte Fachkräfte knapp sind, ist es wichtiger denn je, gute Mitarbeiter langfristig an dein Unternehmen zu binden.

Eine betriebliche Unfallversicherung zeigt deinen Mitarbeitern, dass du nicht nur ihr Arbeitgeber bist, sondern auch ihre persönliche Sicherheit schätzt. Diese emotionale Bindung kann oft mehr zählen als eine Gehaltserhöhung. Die Gewissheit, dass sie rund um die Uhr abgesichert sind – sei es bei der Arbeit, zu Hause oder im Urlaub – schafft ein Gefühl der Sicherheit, das ihnen ermöglicht, sich voll auf ihre Arbeit zu konzentrieren.

Darüber hinaus kann diese Absicherung dazu beitragen, krankheitsbedingte Ausfälle zu reduzieren, da deine Mitarbeiter schneller und umfassender medizinisch versorgt werden können. Und selbst bei längeren Ausfällen mildert die Unfallversicherung finanzielle Belastungen, was die Zufriedenheit und Loyalität deiner Mitarbeiter weiter erhöht. Durch die steuerliche Absetzbarkeit der Versicherung verstärkst du diesen positiven Effekt zusätzlich.

Dein nächster Schritt: So setzt du die Unfallversicherung clever steuerlich ab

Jetzt, wo du weißt, wie du deine Unfallversicherung steuerlich absetzen kannst und warum das eine richtig gute Idee ist, fragst du dich vielleicht: „Was muss ich als Nächstes tun?“ Ganz einfach: Setz dich mal in Ruhe hin und prüfe deine aktuellen Versicherungen. Schau dir an, wie du deine Unfallversicherung möglicherweise besser gestalten kannst, damit sie nicht nur dir, sondern auch deinen Mitarbeitern zugutekommt.

Vielleicht macht es auch Sinn, dir professionelle Unterstützung zu holen. Ein Experte kann dir genau sagen, wie du die betriebliche Unfallversicherung optimal auf deine Bedürfnisse abstimmen und gleichzeitig steuerliche Vorteile nutzen kannst. Und keine Sorge, das Ganze muss nicht kompliziert sein. Im Gegenteil, mit der richtigen Beratung kannst du sicherstellen, dass du wirklich alle Möglichkeiten ausschöpfst, die dir zur Verfügung stehen.

Wenn du dir unsicher bist oder einfach mal jemanden brauchst, der dir erklärt, wie das alles funktioniert, dann hol dir einfach Hilfe. Es ist immer gut, jemanden an der Seite zu haben, der sich in der Materie auskennt und dir den Weg zeigt. Und am Ende wirst du sehen, dass es sich gelohnt hat, sich mit dem Thema auseinanderzusetzen.

Also, mach den ersten Schritt, prüfe deine Optionen und setze deine Unfallversicherung clever steuerlich ab. Es ist ein einfacher Weg, um sowohl deine Ausgaben zu reduzieren als auch deine Mitarbeiter zu motivieren und langfristig an dein Unternehmen zu binden.

Fazit

Eine betriebliche Unfallversicherung bietet dir als Unternehmer nicht nur eine erhebliche Steuerersparnis, sondern auch einen umfassenden Schutz für dich und deine Mitarbeiter. Indem du diese Versicherung clever steuerlich absetzt, reduzierst du deine Ausgaben, stärkst das Vertrauen deiner Mitarbeiter und sorgst dafür, dass alle Beteiligten im Ernstfall gut abgesichert sind. Es ist eine Win-Win-Situation, die du nicht ungenutzt lassen solltest. Durch die Möglichkeit, die Unfallversicherung steuerlich abzusetzen, machst du das Beste aus deiner Absicherung und sicherst dir gleichzeitig finanzielle Vorteile.