Stationäre Zusatzversicherung

Warum ist eine Krankenzusatzversicherung für Dich sinnvoll?

Welche Leistungen übernimmt eine gute Krankenhauszusatzversicherung?

Mit welchen Kosten muss ich bei einer stationären Zusatzversicherung rechnen?

Was passiert, wenn ich schon Vorerkrankungen mitbringe?

Heilpraktiker

Wer braucht eine Heilpraktiker-Versicherung?

Egal ob Osteopathie, Homöopathie oder traditionelle chinesische Medizin – willst du dich als Kassenpatient außerhalb der schulmedizinischen Versorgung behandeln lassen, musst du die gesamten Kosten dafür häufig aus der eigenen Tasche zahlen. Zwar leisten einige gesetzliche Krankenkassen zumindest kleinere Beträge, aber gerade für häufige oder regelmäßige Besuche reicht diese Minimalerstattung meistens nicht aus.

Was leistet eine Heilpraktiker-Versicherung?

Eine Versicherung mit einer Absicherung für eine Behandlung vom Heilpraktiker übernimmt je nach Tarif einen bestimmten Anteil deiner Rechnung. Doch Vorsicht, leider ist Heilpraktiker in Deutschland keine geschützte Berufsbezeichnung und im Grunde kann sich nach 3 Stunden Internetstudium jeder Heilpraktiker schimpfen. Damit deine Rechnung am Ende vom Versicherer auch übernommen wird, müssen gewisse Mindestanforderungen erfüllt sein. Unterm Strich muss dein Heilpraktiker entweder nach der Gebührenordnung für Ärzte (GOÄ), der Gebührenordnung für Heilpraktiker (GebüH) oder dem sogenannten Hufelandverzeichnis abrechnen. Alle drei Abrechnungsarten setzen ein gewisses Maß an Ausbildung und damit zumindest eine kleine Qualitätskontrolle voraus.

Was kostet dich eine Heilpraktiker-Versicherung?

Wie bei allen anderen Versicherungen ist auch bei einer Heilpraktiker-Versicherung der Preis alleine keinerlei Qualitätsaussage. Eine gute Absicherung erhältst du jedoch schon je nach Einstiegsalter schon ab 15 Euro im Monat.

Worauf solltest du achten?

Bei der Ausgestaltung des eigenen Versicherungskonzepts gibt es definitiv wichtigere Versicherungen als eine private Krankenzusatzversicherung für Heilpraktiker. Selbst gute Tarife leisten hier häufig nur bis ca. 1.000 Euro Erstattung pro Jahr und wer schon mit uns zusammenarbeitet bzw. uns kennt, der weiß, dass wir vor allem auf eine Absicherung existenzbedrohender Risiken hinwirken. Jedoch kann gerade für Kinder das Kosten/Nutzenverhältnis einer solchen Absicherung durchaus interessant sein. Achte aber unbedingt darauf, dass in deinem Tarif möglichst keine Wartezeiten hinterlegt sind, dir alle drei Abrechnungsmöglichkeiten (GOÄ, GebüH und Hufelandverz.) erstattet werden und die Erstattungssätze so hoch wie möglich sind. Wir halten 80 Prozent für einen angemessenen und bezahlbaren Erstattungssatz. Ebenfalls wichtig ist, dass diese Erstattung nicht nur auf die laufenden Kosten der Behanldung des Arztes oder Heilpraktikers geleistet werden, sondern auch auf von ihm verordnete Medikamente und Arzneimittel.

Zahnzusatzversicherung

Was leistet meine gesetzliche Krankenkasse?

Egal ob Krone, Brücke, Prothesen oder ein Implantat, Zahnersatz kann schnell ins Geld gehen. Liest man in seinem Bonusheft nach, könnte man tatsächlich der Meinung sein, dass die Leistung einer gesetzlichen Krankenkasse gar nicht so schlecht ist. Immerhin gibt es bei „guter Führung“ bis zu 75 % Erstattung. Was daraus erstmal nicht hervorgeht, ist die Antwort auf die Frage, auf welchen Betrag diese 75 % denn gerechnet werden. Die gesetzlichen Krankenkassen sprechen in diesem Zusammenhang von „Regelversorgung“. Schaut man sich hierzu den § 12 SGB V an, dann steht dort, dass die Leistungen ausreichend, zweckmäßig und vor allem wirtschaftlich sein müssen. Die Regelversorgung im Bereich des Zahnersatzes entspricht also erstmal dem günstigsten Weg. Die genaue Erstattung wird anhand eines „befundorientierten Festzuschusses“ berechnet. Um die genaue Vorgehensweise ein wenig zu verdeutlichen, möchte ich hier anhand eines konkreten Beispiels aufzeigen, wie eine Erstattung ausfallen könnte.

Nehmen wir mal an, du gehst mit Zahnschmerzen zum Zahnarzt und dieser stellt folgenden Befund:

„Erhaltenswürdiger Backenzahn mit großen Substanzdefekten“

Die Regelversorgung für diesen Befund wäre eine Krone aus Nichtedelmetall ohne Keramikverblendung. Hierfür sehen die gesetzlichen Krankenkassen einen befundorientierten Festzuschuss in Höhe von 300 Euro vor. Du erhältst dann je nach Bonusheft 50 – 65 Prozent dieses Betrages, also maximal 195 Euro. Wählst du also die günstigste Versorgung, bleibt dir ein Eigenanteil von 105 Euro. Sprichst du aber mit dem Zahnarzt über eine qualitativ und optisch bessere Lösung wie zum Beispiel eine Vollkeramikkrone in deiner Zahnfarbe, dann kostet diese Versorgung je nach Material- und Laborkosten ca. 1.000 Euro. Von der gesetzlichen Krankenkasse erhältst du weiterhin den oben beschriebenen Festkostenzuschuss in Höhe von maximal 195 Euro. Dein Eigenanteil liegt in diesem Beispiel also schon bei mindestens 805 Euro. Mit einem Implantat bist du schnell mal bei einem Eigenanteil von 2.000 Euro. Die gesetzlichen Krankenkassen zahlen also nicht mehr als einen Anteil der Basisversorgung und es bleibt festzuhalten, dass in der Vergangenheit diese Leistungen immer wieder gekürzt wurden und auch weitere Kürzungen abzusehen sind. So ist es zukünftig durchaus vorstellbar, dass Kassenpatienten gar keine Zuschüsse mehr für ihren Zahnersatz erhalten.

Wer braucht eine Zahnzusatzversicherung?

Im Grunde könntest du für die Kosten deines Zahnersatzes einfach jeden Monat ein wenig Geld auf ein Sparbuch einzahlen und davon zukünftige Zahnarztrechnungen begleichen. Den meisten meiner Kunden empfehle ich dies sogar. Eine Zahnzusatzversicherung schützt dich letzten Endes „nur“ davor, dass diese Kosten vielleicht schon morgen eintreten und du bis dahin gar nicht genug Zeit hattest entsprechende Rücklagen zu bilden oder die Rechnung vielleicht deutlich größer ausfällt wie befürchtet. Gerade wenn mehrere Zähne innerhalb kurzer Zeit ersetzt werden müssen, kann eine Zahnzusatzversicherung der rettende Anker sein. Sie schützt dich vor den finanziellen Risiken größerer Zahnarztrechnungen und ist vor allem für die Menschen wichtig, welche keine größeren Reserven haben bzw. bei denen (vielleicht erblich bedingt) der Zahnstatus nicht so gut ist und zukünftig größere Rechnungen zu erwarten sind.

Was sollte eine gute Zahnzusatzversicherung leisten?

Die wichtigste Leistung einer Zahnzusatzversicherung ist die Erstattung einer Zahnersatzrechnung. Bei den meisten Anbietern kannst du dabei zwischen mehreren Varianten (z.B. 50 %, 70 % und 90 %) wählen. Die Spreu trennt sich dann aber bei den zusätzlich enthaltenen Leistungen. Für uns wichtig wären dabei vor allem die folgenden Zusatzleistungen, welche in einem guten Vertrag nicht fehlen sollten:

- Leistung auch für Implantate

- Aufbissbehelfe und -Schienen

- Wurzelbehandlung incl. Wurzelspitzenresektion

- Paradontosebehandlung

- Gnathologie (funktionsanalytische und funktionstherapeutische Leistungen)

- Vorbereitende diagnostische, therapeutische und chirurgische Leistungen (z.B. Knochenaufbau bei Implantatsetzung)

- Anästhetische Leistungen und Leistungen zur Schmerzminderung

- Inlays und Onlays

- Professionelle Zahnreinigung

- Kieferorthopädische Behandlung (für Kinder unter 20 Jahren)

Gerne erklären wir in unserem Gespräch die Hintergründe zu den einzelnen Punkten und besprechen, inwieweit diese für dich in der Praxis von Bedeutung sind.

Worauf sollte ich beim Abschluss unbedingt achten?

Achte beim Abschluss von Zusatzversicherungen im zahnärztlichen Bereich bitte unbedingt zuallererst darauf, wie sich eine Erstattung berechnet. Wird der erstattete Prozentsatz aus der gesamten (privatärztlichen) Rechnung berechnet, aus deinem Eigenanteil oder gar nur aus dem befundorientierten Festzuschuss der Krankenkasse? Gerade die viel beworbenen „Billigtarife“ berechnen sich häufig nur auf den eh schon niedrigen Festkostenzuschuss und sind in keinem Fall eine gute Lösung.

Wie bei jedem Versicherungsvertrag, ist es auch bei der Zahnzusatzversicherung wichtig, im Antrag die gestellten Fragen wahrheitsgemäß zu beantworten. Vor allem die Frage nach angeratenen bzw. geplanten Zahnbehandlungen ist wichtig. Kommt innerhalb der ersten Jahre nach Abschluss des Vertrages eine größere Rechnung, wird jedes Versicherungsunternehmen beim Arzt bzw. der Krankenkasse nachfragen, ob die Behandlung nicht vielleicht doch bei Antragsstellung schon bekannt bzw. angeraten war. Im schlimmsten Fall riskierst du also deinen Versicherungsschutz, wenn du hier keine wahrheitsgemäßen Angaben machst.

Lass dich bei angeratenen oder notwendigen Behandlungen aber bitte nicht von der verführerischen Werbung des ein oder anderen Versicherungsunternehmens beeinflussen. Einen Zahnersatzschutz ohne Wartezeiten und ohne Gesundheitsprüfung ist immer mit einem oder mehreren Haken verbunden. So ist es eigentlich immer so, dass die Leistung innerhalb der ersten 4-5 Jahre auf einen sehr kleinen Betrag (z.B. 250 Euro) begrenzt ist und du eine Mindestvertragslaufzeit von z.B. 4 Jahren hast. Nehmen wir mal an, der angebotene Vertrag soll dich 10 Euro im Monat kosten. Bei einer Mindestvertragslaufzeit von 4 Jahren, kommen so Beiträge in Höhe von 480 Euro zusammen. Im Gegenzug ist die Leistung im gleichen Zeitraum aber auf 250 Euro begrenzt. Man braucht kein großer Mathematiker sein, um zu verstehen, dass ein solches Produkt ausschließlich zum Vorteil des Versicherungsunternehmens ist. Drum tue dir selbst einen Gefallen und prüfe etwaige Angebote sehr genau oder bespreche diese am besten direkt mit unseren Spezialisten. Wir können dir ganz genau berechnen, ab wann sich ein Vertrag für dich lohnt und wann eben nicht.

Krankentagegeld

Wer hat Anspruch auf Krankentagegeld?

Manchmal meint es das Leben nicht gut mit einem. Egal ob Unfall, eine kompliziertere Verletzung oder schwere Krankheit, Tiefschläge gehören zum Leben und können jeden treffen. Die gute Nachricht ist, ein solcher Tiefschlag muss nicht bedeuten, dass sofort deine Existenz bedroht ist, wenn du einmal länger nicht arbeiten kannst. Doch es gibt Dinge, die du dir für eine solche Situation am besten schon heute überlegen solltest. Diese Überlegungen sollten auf alle Fälle mal deine bisherige Versicherungssituation berücksichtigen.

Als Arbeitnehmer genießt du einen besonderen Schutz durch den Gesetzgeber. Solltest du krankheits- oder unfallbedingt einmal ausfallen, zahlt dein Arbeitgeber für die ersten 6 Wochen dein Gehalt ganz normal weiter. Man spricht hier von Lohnfortzahlung im Krankheitsfall. So kannst du dich ohne finanzielle Sorgen voll und ganz auf deine Genesung konzentrieren. Danach springt deine Krankenkasse ein. Die Höhe und Dauer der Absicherung hängen dabei jedoch von der Art deines Versicherungsschutzes ab. Bist du gesetzlich krankenversichert, springt die Krankenkasse ein. Bist du bei einer privaten Krankenversicherung versichert, ist das Krankentagegeld ebenfalls Teil deines Absicherungspakets, wenn du es zu Beginn mit dazu gebucht hast.

Freiberufler oder Gewerbetreibende müssen sich grundsätzlich selbst um das Thema Lohnfortzahlung kümmern. Egal ob freiwillig in der gesetzlichen Krankenkasse oder privat versichert, Du entscheidest, ob du diese Absicherung zu deiner Krankenversicherung dazu buchen willst. Mitglieder einer gesetzlichen Krankenkasse zahlen erst einmal nur den ermäßigten Beitragssatz (+ kassenindividuellem Zusatzbeitrag). Willst du dich für den Fall einer längeren Krankheit absichern, musst du dies extra beantragen und zahlst dann den normalen Beitragssatz. Privat Krankenversicherte können den Baustein Krankentagegeld ganz einfach und auf freiwilliger Basis in ihrem Versicherungsschutz mit aufnehmen und zahlen auch hier einen separaten Beitrag, um im Fall der Fälle entsprechend abgesichert zu sein.

Wie viel Krankentagegeld bekomme ich?

Für Mitglieder einer gesetzlichen Krankenkasse ist die Berechnung des Krankentagegeldes gesetzlich vorgeschrieben. Hier gelten die folgenden Grundlagen:

- 70 % des Bruttogehaltes

- nicht mehr als 90 % des Nettogehaltes

- maximal bis zur Beitragsbemessungsgrenze

Das Ergebnis aus oben genanntem Rechenweg wird dann noch um die entsprechenden Arbeitnehmeranteile zur gesetzlichen Sozialversicherung gekürzt und an dich ausgezahlt.

In der Praxis könnte die Berechnung für dich als Arbeitnehmer zum Beispiel so aussehen:

Herr Mustermann verdient monatlich 3.000 Euro brutto, ist unverheiratet und hat keine Kinder. Netto kommt er so auf 1.920 Euro.

Berechnungsgrundlage Betrag

Bruttogehalt 3.000 €

Nettogehalt 1.920 €

70 % des Bruttogehaltes 2.100 €

90 % des Nettogehaltes 1.728 €

Krankentagegeld brutto 1.728 €

Abzgl. Anteil Rentenversicherung (9,3 %) 161 €

Abzgl. Anteil Arbeitslosenversicherung (1,2 %) 22 €

Abzgl. Anteil Pflegeversicherung (1,525 %) 26 €

Abzgl. Zuschlag für Kinderlose (0,25 % von 80 % des Bruttos) 6 €

Krankentagegeld netto 1.513 €

Differenz zum bisherigen Netto 407 €

(Die oben angegebenen Werte sind Stand 01.05.2020 und wurden der Einfachheit halber gerundet. Urlaubs und Weihnachtsgeld wurden in diesem Beispiel keines berücksichtigt.)

In der Praxis könnte die Berechnung für Dich als Arbeitnehmer zum Beispiel so aussehen:

Herr Mustermann verdient monatlich 3.000 Euro brutto, ist unverheiratet und hat keine Kinder. Netto kommt er so auf 1.920 Euro.

Berechnungsgrundlage Betrag

Bruttogehalt 3.000 €

Nettogehalt 1.920 €

70% des

Bruttogehaltes 2.100 €

90 % des

Nettogehaltes 1.728 €

Krankentagegeld

brutto 1.728 €

Abzgl. Anteil Renten-

versicherung (9,3%) 161 €

Abzgl. Anteil Arbeitslosen-

versicherung (1,2 %) 22 €

Abzgl. Anteil Pflege-

versicherung (1,525%) 26 €

Abzgl. Zuschlag für

Kinderlose (0,25%

von 80% des Bruttos) 6 €

Krankentagegeld netto 1.513 €

Differenz zum

bisherigen Netto 407 €

(Die oben angegebenen Werte sind Stand 01.05.2020 und wurden der Einfachheit halber gerundet. Urlaubs und Weihnachtsgeld wurden in diesem Beispiel keines berücksichtigt.

Erhöhte Vorsicht ist für all diejenigen geboten, die einen Verdienst oberhalb der aktuell gültigen Beitragsbemessungsgrenze der Krankenversicherung verdienen. Denn für alles an Gehalt, für welches du keine Beiträge zahlst, bekommst du auch keine Leistung. Sprich im Leistungsfall wird deine Lücke zum bisherigen Netto deutlich höher ausfallen. So liegt das maximale Krankentagegeld in der GKV im Jahr 2020 bei 2.877 Euro netto im Monat.

Bist du privat versichert, richtet sich die Höhe des Krankentagegeldes nach deiner Vereinbarung mit dem jeweiligen Versicherer. Du kannst hier tatsächlich 100 % deines Nettoeinkommens (in unbegrenzter Höhe) absichern.

Das ausgezahlte Krankentagegeld ist in jedem Fall für dich steuerfrei. Es erhöht jedoch den sogenannten Progressionsvorbehalt. Dein Krankentagegeld wird also zu deinem sonstigen zu versteuernden Einkommen hinzugerechnet und erhöht somit deinen Steuersatz, welcher dann auf das komplette zu versteuernde Einkommen gezahlt werden muss. Würde das Finanzamt den beschriebenen Progressionsvorbehalt nicht anwenden, würden Bürger, welche Krankentagegeld beziehen, einen geringeren Steuersatz haben, als Bürger die ein normales Arbeitseinkommen erhalten.

Wie lange wird Krankentagegeld gezahlt?

Mitglieder der gesetzlichen Krankenkassen bekommen das Krankentagegeld für maximal 72 Wochen gezahlt innerhalb von 3 Jahren. Es läuft also relativ lange. Dabei musst du nicht an einem Stück krankgeschrieben sein. Folgt auf eine Krankschreibung eine Zeit im Beruf und du bist danach wieder wegen der gleichen Erkrankung arbeitsunfähig, werden die Zeiten jedoch zusammenaddiert. Entscheidend dabei ist, dass die Arbeitsunfähigkeit auf demselben, medizinisch nicht ausgeheilten Leiden beruht. Kommt am Ende vielleicht noch eine weitere Erkrankung hinzu, verlängert sich die o.g. Frist jedoch nicht.

Was passiert nach Ende des Krankentagegeldes?

Unabhängig davon, ob du gesetzlich oder privat versichert bist, wird ein Krankentagegeld immer nur so lange gezahlt, wie es sich um (vorübergehende) Arbeitsunfähigkeit handelt. Ist also schon vor Ablauf der zuvor genannten Fristen absehbar, dass der Zustand deiner Erkrankung von dauerhafter Natur ist, kann es durchaus sein, dass du als erwerbsgemindert oder berufsunfähig eingestuft wirst. Beides ist von dauerhafter Natur und für beide Fälle benötigst du einen entsprechenden Versicherungsschutz der über die Leistungen eines Krankentagegeldes (zeitlich) hinausgeht. Die Leistungen der gesetzlichen Erwerbsminderungsrente oder eine private Berufsunfähigkeitsversicherung beschreiben wir dir im jeweiligen Menüpunkt oder in unserem Blog nochmal ausführlich.

Pflegezusatzversicherung

Wie groß ist dein Eigenanteil im Falle einer Pflegebedürftigkeit?

Die Zahl der Menschen, welche im Alter auf professionelle Pflege angewiesen sind, steigt kontinuierlich an. Waren es in 2013 noch knapp 2,6 Mio. Menschen, bezogen in 2018 schon 3,8 Mio. Menschen in Deutschland eine Leistung aus der sozialen oder privaten Pflegeversicherung. Dieser rapide Anstieg lässt sich vor allem auf zwei Gründe zurückführen. Zum einen steigt mit unserer steigenden Lebenserwartung zwangsläufig auch das Risiko pflegebedürftig zu werden und zum anderen hat der Gesetzgeber mit der Pflegereform 2017 den Zugang zu Leistungen aus der gesetzlichen Pflegeversicherung stark vereinfacht. Doch trotz der Reform und der damit verbundenen Ausweitung von bisher 3 Pflegestufen auf neue 5 Pflegegrade, bleibt eine angemessene Versorgung teuer. Die gesetzliche Pflegeversicherung hilft dabei nur teilweise dabei, die wichtigsten Maßnahmen zu finanzieren. Den Rest – oft mehrere hundert Euro im Monat – muss der Pflegebedürftige aus eigener Tasche bezahlen.

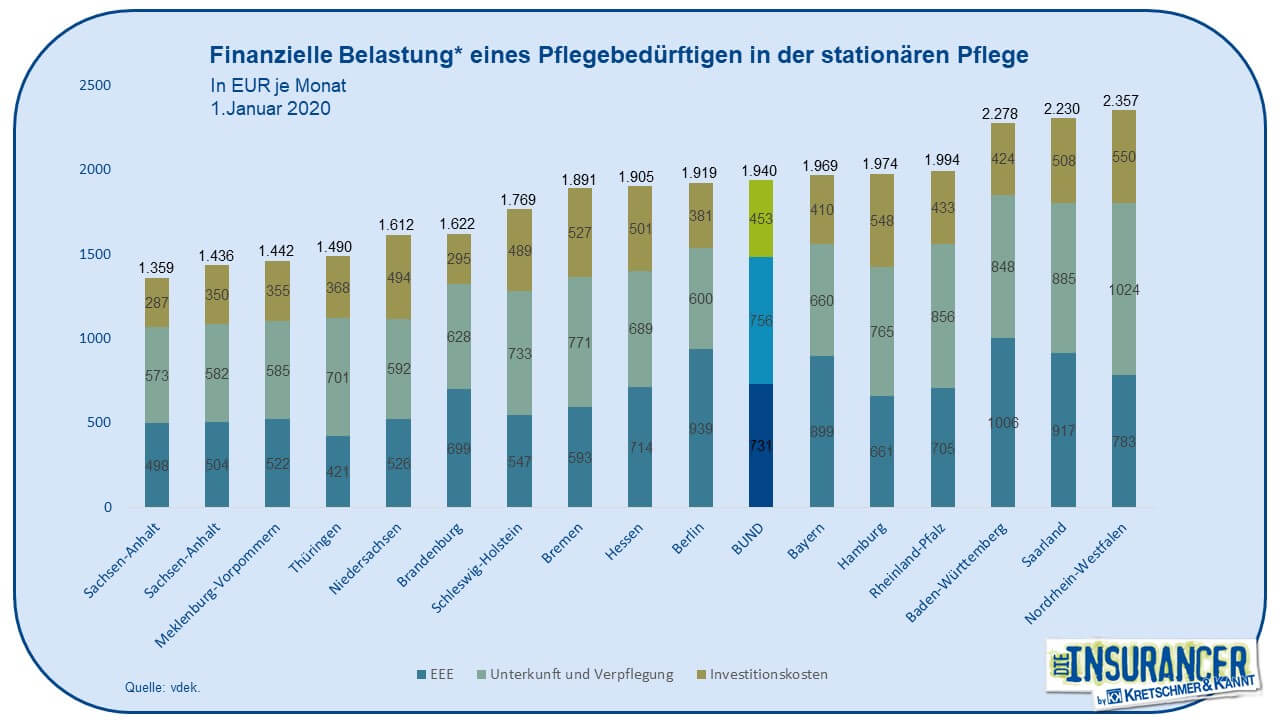

Wie hoch der Eigenanteil im konkreten Fall ausfällt, hängt gleich von mehreren Faktoren ab. Neben der individuellen Einstufung in einer von fünf Pflegegrade spielt auch die Art der Pflege eine große Rolle. Jemand, der zuhause in den eigenen vier Wänden von Angehörigen gepflegt wird, hat andere Kosten, als jemand, der im Pflegeheim versorgt werden muss. Gerade zu den Eigenanteilen in Pflegeheimen werden vom Verband der Ersatzkassen regelmäßig Durchschnittswerte veröffentlicht.

Im Bundesschnitt hat eine pflegebedürftige Person im vollstationären Bereich also einen Eigenanteil in Höhe von 1.940 Euro pro Monat zu stemmen. Wohnt diese Person jedoch in Nordrhein-Westfalen, sind es durchschnittlich schon 2.357 Euro. Und wir reden hier von Durchschnittswerten. Im Einzelfall kann der Eigenanteil durchaus gerne mal bei 2.500 bis 3.000 Euro liegen.

Ein erster wichtiger Schritt für dich wäre an dieser Stelle, dir zu überlegen, wie du selbst im Falle einer Pflegebedürftigkeit am liebsten versorgt werden möchtest. Berücksichtigen solltest du bei deinen Überlegungen auf alle Fälle die folgenden Fragestellungen:

- Können Kinder oder Angehörige die gesamte oder einen Teil der Pflege übernehmen?

- Möchtest du, dass Kinder und Angehörige das tun? Berücksichtige hier, dass diese eventuell selbst berufstätig sind oder bis dahin evtl. gar nicht in deiner Nähe wohnen.

- Möchtest du lieber so lange es geht in den eigenen vier Wänden gepflegt werden oder ist eine Versorgung im Pflegeheim auch in Ordnung?

- Wie viel persönliche Ansprache (Kontakte) hätte ich gerne am Tag/in der Woche?

- Ist mein Haus/meine Wohnung pflegegerecht oder wie viel müsste ich hierzu investieren?

Wer sollte eine Pflegezusatzversicherung abschließen?

Die wichtigste Botschaft gleich zu Beginn: In Deutschland muss niemand Angst haben, im Pflegefall komplett ohne Versorgung dazustehen. Im Jahr 1995 hat der Gesetzgeber mit der Einführung der sozialen bzw. privaten Pflegepflichtversicherung zumindest eine Grundversorgung für alle Bürger geschaffen. Welche Leistungen du hieraus bekommst, haben wir dir im Artikel über Pflegeversicherung gut zusammengefasst. Besonders wichtig zu wissen ist dabei, dass Grundversorgung auch Grundversorgung bedeutet. Gerade in Pflegeheimen oder bei ambulanten Pflegediensten herrscht schon heute ein akuter Personal- und damit auch Zeitmangel. Oftmals fehlt schlicht das Personal, um sich individuell mit einer pflegebedürftigen Person beschäftigen zu können. Dabei ist Förderung/Forderung aber genau das, was eine pflegebedürftige Person besonders braucht. Fehlen soziale Kontakte ist es ganz normal, dass sich dies negativ auf die eigene körperliche und vor allem geistige Leistungsfähigkeit auswirkt. So traurig es ist, die Lebensqualität bei Pflegebedürftigen hängt von ihren finanziellen Mitteln ab.

Umso mehr Geld du in einer solchen Situation zur Verfügung hast, umso individueller und lebenswerter kannst du deinen Lebensabend gestalten und auch deine Angehörigen in dieser ohnehin schon schweren Situation entlasten. Und genau hier greift eine private Pflegezusatzversicherung, welche das finanzielle Risiko für dich planbar macht. Denn multipliziert man die durchschnittliche Zeit der Pflegebedürftigkeit von 54 Monaten mit den o.g. Kosten, kommt man auf einen Kapitalbedarf von ca. 105.000 Euro pro Person. Sind bei Eheleuten beide pflegebedürftig, reden wir schon über 210.000 Euro.

Natürlich muss nicht jeder Bürger in Deutschland zwangsläufig eine Pflegezusatzversicherung abschließen, um eine möglichst gute Pflegesituation zu erhalten. Hast du im Alter mehr als 3.000 Euro pro Person und Monat (Eheleute 6.000 Euro) zur Verfügung, ein prall gefülltes Tagesgeldkonto oder sonstige Vermögensgegenstände, kannst du es dir auch in vielen Fällen leisten, die dann anfallenden Kosten aus deinem Einkommen bzw. deinen Rücklagen zu begleichen. Für alle anderen gilt, sich frühzeitig mit diesem wichtigen Thema auseinanderzusetzen.

Welche unterschiedlichen Varianten gibt es am Markt?

Wenn du dich für eine Pflegezusatzversicherung interessierst, hast du grundsätzlich die Auswahl zwischen drei verschiedenen Modellen: der Pflegekosten-Versicherung, der Pflege-Rentenversicherung und einer Pflegetagegeldversicherung. Bei allen Modellen ist gleich, dass der Preis von deinem Einstiegsalter, dem aktuellen Gesundheitsstand und der Höhe der gewählten Absicherung abhängt.

Grundsätzlich gibt es am Markt im Wesentlichen zwei verschiedene Ausgestaltungsmöglichkeiten einer Pflegekosten-Versicherung. Einige Tarife verdoppeln die Leistungen der gesetzlichen Pflegeversicherung, wobei die Leistungen vor allem bei häuslicher Pflege durch Verwandte stark gekürzt werden. Bei anderen Modellen werden nur die Kosten übernommen, welche die gesetzliche Pflegeversicherung nicht zahlt. Hier musst du deine Kosten einzeln anhand einzureichender Rechnungen nachweisen, wobei nur Leistungen übernommen werden, welche grundsätzlich von der gesetzlichen Pflegeversicherung erstattungsfähig wären. Du kannst das Geld also nicht beliebig einsetzen und hast darüber hinaus meist eine Höchstgrenze im Vertrag hinterlegt.

Eine Pflege-Rentenversicherung ist die teuerste Möglichkeit einer Vorsorge. Du zahlst einen monatlichen Beitrag, der über die ganze Laufzeit fest ist, und erhältst dafür eine monatliche Pflegerente. Häufig kannst du die prozentuale Aufteilung nach Pflegestufen beeinflussen, bekommst aber genauso häufig in Pflegegrad 1 und 2 überhaupt keine Leistung. Und genau das ist unserer Meinung nach neben dem hohen Preis ein entscheidender Nachteil, denn lt. Statistischem Bundesamt ist fast die Hälfte aller Pflegebedürftigen in einer dieser zwei Pflegegrade.

Aus unserer Sicht ist die Pflegetagegeld-Versicherung die gängigste und flexibelste Möglichkeit, eine zusätzliche Vorsorge für den Pflegefall aufzubauen. Du vereinbarst mit dem Versicherer eine feste Summe pro Tag, welche im Falle einer Pflegebedürftigkeit ausgezahlt wird. Je nach Pflegegrad bekommst du dann z.B. 50 Prozent oder 100 Prozent des vereinbarten Satzes. Gute Pflegetagegeld-Versicherungen zeichnet es unter anderem aus, dass sie dir aber im Falle einer vollstationären Pflege mindestens ab Pflegegrad 2 immer 100 Prozent des Tagessatzes auszahlen.

Ein Vorteil dieser Variante ist zum einen, dass du das Geld der Versicherung zur freien Verwendung überwiesen bekommst. Im Grunde reichst du einmal den Nachweis zum Grad der Pflegebedürftigkeit ein und bekommst monatlich eine gleichbleibende Auszahlung, solange sich deine Einstufung nicht ändert. Ein umständliches und zeitaufwändiges Einreichen von Rechnungen entfällt.

Eine Sonderform der Pflegetagegeld-Versicherung ist die Förder-Pflege oder Pflege-Bahr. Mit dieser Variante hat der Gesetzgeber erstmals eine Förderung der privaten Pflegevorsorge eingeführt. Im Gegensatz zu allen anderen Möglichkeiten, zeichnet sich der Pflege-Bahr vor allem dadurch aus, dass der Versicherer dich auch bei vorhandenen Vorerkrankungen ohne Zuschläge aufnehmen muss und du einen monatlichen Beitragszuschuss in Höhe von 5 Euro erhältst. Um die Förderung zu erhalten, musst du nichts machen, der Versicherer zieht den Zuschuss direkt von deinem zu zahlenden Beitrag ab und kümmert sich im Hintergrund um eine Beantragung bei der Zulagenstelle. Alleine betrachtet, reicht die staatlich festgesetzte Mindestleistung von 600 Euro in Pflegegrad 5 häufig nicht aus, um deine Lücke zu schließen. Schließt man den Pflege-Bahr jedoch in sein Vorsorgekonzept mit ein, so können dadurch die monatlichen Kosten durchaus gesenkt werden.

Worauf solltest du achten?

Umso früher du dich um deine Absicherung kümmerst, umso günstiger bekommst du eine gute Vorsorge. Da Pflegebedürftigkeit in aller Regel erst im hohen Alter auftritt, musst du dir darüber jedoch nicht schon mit 20 Gedanken machen. In ganz jungen Jahren ist es viel wichtiger sich mit den Themen Berufsunfähigkeit, Haftpflicht und der eigenen Altersvorsorge auseinanderzusetzen. Das optimale Alter, um sich über die eigene Absicherung im Falle einer Pflegebedürftigkeit Gedanken zu machen, ist aus unserer Meinung nach zwischen 40 und 50, denn hier ist der Beitrag noch günstig und das Thema auch emotional nicht zu weit weg.

Bist du dann auf der Suche nach dem für dich passenden Tarif, solltest du dabei unbedingt auf die folgenden Punkte achten:

Dein Tarif sollte sowohl bei häuslicher als auch stationärer Pflege leisten und eine Leistung über alle fünf Pflegegrade vorsehen.

Am besten ist es, wenn du das Geld zur freien Verfügung ausgezahlt bekommst. So kannst du entscheiden, ob du es einem angehörigen „Laienpfleger“ oder dem Profi vom Pflegedienst gibst.

Dein Vertrag sollte, wenn möglich, keine Wartezeiten vorsehen, bevor du eine Leistung beantragen kannst, denn dann greift die Versicherung auch, wenn du schon kurz nach Vertragsabschluss unerwartet zum Pflegefall wirst.

Gute Pflegezusatzversicherungen werden beitragsfrei gestellt, sobald du eine Leistung bekommst. So musst du im Falle einer Pflegebedürftigkeit nichts mehr bezahlen und kannst das Geld für Pflegeleistungen verwenden. Achte darauf, dass die Beitragsfreistellung möglichst schon ab Pflegegrad 2 greift.