Mitarbeiter gewinnen und binden

Die Einrichtung eines betrieblichen Versorgungswerks ist viel mehr als eine Pflichtaufgabe und bietet in Zeiten zunehmenden Fachkräftemangels nicht nur eine Stärkung des eigenen Arbeitgeberprofils, sondern gleichzeitig auch langfristige Rechtssicherheit und eine Reduktion der eigenen Haftungsrisiken. Warum du dich als attraktiver Arbeitgeber schon heute um das Morgen deiner Mitarbeiter kümmern solltest und was du alles über die betriebliche Altersvorsorge wissen solltest, erfährst du im folgenden Artikel.

Verantwortung ernst nehmen und Existenzen sichern

Altersarmut ist schon lange kein Begriff mehr aus den Schlagzeilen so manch einer Boulevardzeitung, sondern mitten in unserem Leben angekommen. Lt. einen Bericht der Dt. Rentenversicherung lag die durchschnittliche Altersrente in den alten Bundesländern im Jahr 2022 bei gerade einmal 1.256 Euro (Männer) bzw. 842 Euro (Frauen). Besonders zu erwähnen ist hier, dass es sich hier um Bruttoangaben handelt, das heißt, es gehen noch Steuern und Sozialabgaben ab.

Während das durchschnittliche Rentenniveau weiter sinkt und bis im Jahr 2030 bei nur noch 43 Prozent liegt, steigt die Besteuerung während der Rentenzeit bis in Jahr 2040 auf 100 Prozent an. Das verfügbare Einkommen in der Rentenzeit wird also nicht mehr und wer heute beispielsweise auf 3.000 Euro netto zurückgreifen kann, wird im Alter mit deutlich weniger als 1.500 Euro zurechtkommen müssen und nur zur Erinnerung, die Kosten im Alter werden ja in aller Regel nicht weniger und laufen ganz normal weiter. Schon heute haben über 2 Mio. Rentner Anspruch auf Grundrente was bedeutet, dass die eigentliche Rente nicht ausreicht und der Staat die niedrige Rente mit einem individuellen Zuschlag aufstockt, um überhaupt eine Grundsicherung zu erreichen.

Hinzu kommt der Umstand, dass viele Menschen in Deutschland noch immer versuchen, ihre Altersvorsorge mit festverzinslichen Lebens- und Rentenversicherungen aufzustocken. Hier sorgt jedoch eine Kombination aus hoher Inflation und niedrigen Zinsen für eine langfristig negative Realrendite und somit einem weiteren Kaufkraftverlust. Wer also über diesen Weg versucht, seine Kaufkraft fürs Alter zu erhöhen, erwirtschaftet in der Realität häufig ein Minus.

Als Arbeitgeber und Unternehmer liegt es auch in Deiner sozialen Verantwortung, hier unterstützend einzuschreiten. Mit einem betrieblichen Versorgungswerk ermöglichst du deinen Arbeitnehmern, eine solide und vor allem auch rentable Altersvorsorge aufzubauen und so den Lebensstandard deiner Mitarbeiter zu sichern. Praktisch als netten Nebeneffekt positionierst du dich gleichzeitig als moderner und attraktiver Arbeitgeber und sicherst dir eine bessere Ausgangslage im Kampf um die besten Fach- und Führungskräfte.

Nicht umsonst hat der Gesetzgeber vor vielen Jahren aus den ehemals drei Säulen einer Altersvorsorge, jetzt drei Schichten gemacht und dabei die betriebliche Altersvorsorge auf die Gesetzliche Rentenversicherung draufgesattelt.

Versorgungswerk: Konzeption schlägt Kondition

Die allermeisten Unternehmen trauen sich auch heute noch nicht an eine „Komplettlösung“ heran und regeln dieses hochkomplexe Thema weiterhin mit Einzelfalllösungen. Dabei liegen die Vorteile eines umfassenden betrieblichen Versorgungswerks auf der Hand. Es greift in der Regel viel weiter als einzelvertraglich abgeschlossene Regelungen welche nur zu häufig als vollkommen unattraktiv für (potentielle) Arbeitnehmer sind.

Ein betriebliches Versorgungswerk welches diesen Namen am Ende des Tages auch verdient, beinhaltet idealerweise nicht nur eine umfassende Vorsorge fürs Alter (Absicherung gegen Altersarmut), sondern vielmehr auch Lösungen bei Krankheit (Absicherung gegen Berufsunfähigkeit oder Zugang zu Spezialisten im Falle einer OP) und einen umfassenden Schutz (24/7) im Falle eines Unfalls. Die konkrete Ausgestaltung eines solchen Konzepts stellt den Arbeitgeber vor große Herausforderungen und sollte immer von einem Spezialisten begleitet werden.

Unser Tipp: Hol dir genau diesen Spezialisten ins Haus und werfe nicht nur einen Blick auf mögliche Lösungen, sondern betrachte auch die zahlreichen (haftungs)-rechtlichen Fallstricke welche es zu beachten gibt.

Dieser kleine Blick in die Tiefen der gesetzlichen Rentenversicherung zeigt schon sehr deutlich, dass du nicht darum rum kommst Dir irgendwann in Deinem Leben einmal Gedanken über Deine Altersvorsorge zu machen. Und umso früher Du das tust, umso länger hast Du Zeit Dir eine schöne Zusatzrente aufzubauen.

Achtung Haftungsfalle – was du tun solltest

So mancher Stolperstein liegt auf dem Weg in Richtung einer wirkungsvollen und vor allem haftungsminimierten betrieblichen Altersvorsorge. Ein paar Fragen welche dir helfen, das Ganze für dich besser einzuschätzen sind vor allem:

Leider gehen noch immer viel zu viele Arbeitgeber davon aus, dass sich die betriebliche Altersvorsorge allein auf den Abschluss einer entsprechenden Versicherung beschränkt. Wenn Du hier jetzt eine oder gleich mehrere Fragen mit „nein“ beantwortet hast, dann ist es definitiv Zeit, das Thema betriebliche Altersvorsorge einmal genauer anzuschauen. Denn eine betriebliche Altersvorsorge ist KEIN Versicherungsabschluss. Sie ist eine arbeitsrechtliche Zusage zwischen dir als Arbeitgeber und deinem Mitarbeiter als Arbeitnehmer!.

Bereits im Jahr 2007 urteilte das Bundesarbeitsgericht mit seinem BAG Urteil vom 13.11.2007 3 AZR 191/06:

„…Es ist zwischen der arbeitsrechtlichen Grundverpflichtung des Arbeitgebers und den Durchführungswegen zu unterscheiden. Die eingeschaltete Versorgungsanstalt ist ihrer Funktion nach nur ein Instrument des Arbeitgebers zur Erfüllung seiner arbeitsrechtlichen Versorgungsverpflichtung. Wird die geschuldete Versorgungsleistung nicht auf dem vorgesehenen Durchführungsweg abgewickelt, so hat der Arbeitgeber erforderlichenfalls selbst die Versicherungsleistung zu erbringen“.

Welche Verpflichtungen in deinem konkreten Fall aus der betrieblichen Altersvorsorge resultieren, lässt sich aus der Ferne nicht beurteilen und ist immer nur anhand der von dir getroffenen individuellen Vereinbarung ablesen. In unserer Beratung stellen wir als Versicherungsmanagement Kretschmer & Schweiger OHG eine fundierte rechtliche Analyse rund um deine Haftungsrisiken als Arbeitgeber in den Mittelpunkt unserer Beratung. Konkret betrachten wir im Rahmen unserer Beratung zu deiner haftungsminimierten Altersvorsorge die folgenden Schritte:

- Wir werfen einen Blick auf die inhaltliche Gestaltung der arbeitsrechtlichen Zusage

- Wir besprechen die Auswahl geeigneter Durchführungswege (z.B. Direktversicherung oder Unterstützungskasse

- Wir kümmern uns um die steuerliche Anerkennung

- Wir definieren mit dir zusammen die Zusageart (z.B. Beitragszusage mit Mindestleistung oder beitragsorientierte Leistungszusage)

- Wir besprechen deine Wünsche mit unserem finanzstarken Versorgungspartner, welcher die arbeitsrechtlichen Zusagen innerhalb eines passenden Versicherungstarifes kongruent abbildet.

- Wir dokumentieren den kompletten Prozess für dich.

- Wir passen die Datenschutzerklärung des Arbeitnehmers für dich an.

- Wir berücksichtigen die Vorschriften des Geldwäschegesetzes

Der zuvor beschriebene Weg ist immer der idealtypische Weg und hilft dabei, dich als Arbeitgeber vor operativen Mehraufwand und unnötigen Haftungsrisiken zu schützen. Wenn du wissen möchtest, welche Haftungsrisiken du in deiner aktuellen Ausgestaltung der betrieblichen Altersvorsorge hast, buche dir gerne einen kostenlosen und unverbindlichen Termin mit einem unserer Spezialisten.

Vermeide diese 3 Fehler in deinem betrieblichen Versorgungswerk

Du bietest deinen Mitarbeitern schon die Möglichkeit einer betrieblichen Altersvorsorge, dann solltest du das Ganze Thema auch unbedingt nach einem klaren Konzept angehen. Wie so oft stecken die Herausforderungen im Detail, was in diesem Fall bedeutet, in der betriebswirtschaftlichen, organisatorischen und haftungsminimierenden Abwicklung. In unserer über 10-jährigen Erfahrung sind uns nur ganz wenige Unternehmen begegnet, denen nicht mindestens einer der folgenden 3 Fehler unterlaufen ist.

Aus diesem Grund gehe ich im Folgenden etwas genauer auf die häufigsten Fehler ein und erkläre dir, was du anstatt dessen tun solltest.

Fehler 1: Die Personalabteilung oder der Steuerberater regeln das schon

Natürlich will ich mit meiner Einschätzung hier niemandem zu nahe treten. Aber sind wir doch mal ehrlich. Die Konzeption und Ausgestaltung eines betrieblichen Versorgungswerks berührt zahlreiche übergeordnete Fachgebiete, und zwar losgelöst vom Versicherungsrecht. So gibt es Fragestellungen im Bereich des Arbeitsrechts, Bürgerlichem Recht (BGB), aus dem Bereich der Steuern, Betriebswirtschaft, Finanzierung bis hin zur Mathematik.

Unsere Spezialisten haben eine fundierte Ausbildung gepaart mit einer langjährigen Erfahrung in der Einrichtung einer betrieblichen Altersvorsorge. Und doch ist es immer so, dass wir uns je nach Fragestellung die Hilfe von absoluten Spezialisten hinzubuchen und diese kostenlos für dich mit ins Boot nehmen.

Mit Blick auf die oben angesprochenen Personaler oder Experten im Bereich Human Ressources, gehören die oben beschriebenen Qualifikationen üblicherweise nicht zum Profil der dort angestellten Mitarbeiter.

In den meisten kleinen und mittelständischen Unternehmen fehlt schlickt die interne fachliche Qualifikation um ein schlüssiges und vor allem haftungsminimierendes Konzept zur betrieblichen Altersvorsorge auf die Beine zu stellen, zu implementieren und zu verwalten. Jetzt mal unabhängig davon, dass den meisten Personalabteilungen oder Buchhaltungen schlicht die zeitlichen Ressourcen und ihnen ist in den allermeisten Fällen nicht klar, dass sie sich mit dem Thema der betrieblichen Altersvorsorge gerade im Arbeitsrecht bewegen.

Gerade auch wenn es darum geht, deinen Mitarbeitern die individuellen Vorteile und Perspektiven in Gruppenveranstaltungen und Einzelgesprächen zu erläutern, entsteht je nach Größe deines Unternehmens ein erheblicher Arbeits- und Dokumentationsaufwand welcher schlicht die eh nicht vorhandene Zeit und Ressourcen frisst.

Fehler 2: Die Auswahl der betrieblichen Altersvorsorge dem Mitarbeiter überlassen

Die Unterschiede zwischen einzelnen Versicherern, sowohl im Hinblick auf die Leistung als auch auf die zugrundeliegenden Bedingungswerke sind enorm und bringen die größten Haftungsrisiken mit sich. Stell dir einmal vor, du beschäftigst dutzende Mitarbeiter und jeder Mitarbeiter, darf sich seine betriebliche Altersvorsorge frei aussuchen. So verlierst du schnell den Überblick über die unterschiedlichen Zusageformen oder Durchführungswege und tappst – obwohl gut gemeint – in die Haftungsfalle.

Es ist zwar schön für deine Mitarbeiter, wenn sie Gestaltungsspielraum haben und so von einer positiv offenen Unternehmenskultur profitieren, aber müssen daraus direkt Risiken für dich als Arbeitgeber entstehen?

Nur eine professionell eingerichtet und betreutes Versorgungswerk kann deine Haftung in der betrieblichen Altersvorsorge minimieren. Darüber hinaus profitieren deine Mitarbeiter auch von besonders guten Gruppenkonditionen im Rahmen eines ganzheitlichen betrieblichen Versorgungswerks und das führt am Ende des Tages dazu, dass jeder einzelne eine höhere Ablaufleistung erhält als dies in einzelvertraglichen Regelungen möglich wäre.

Du möchtest mehr erfahren und den Wildwuchs in deinem Unternehmen endlich eindämmen. Dann buche dir gerne einen unverbindlichen Termin mit deinem Spezialisten.

Fehler 3: Dem Mitarbeiter eine reine Leistungszusage geben

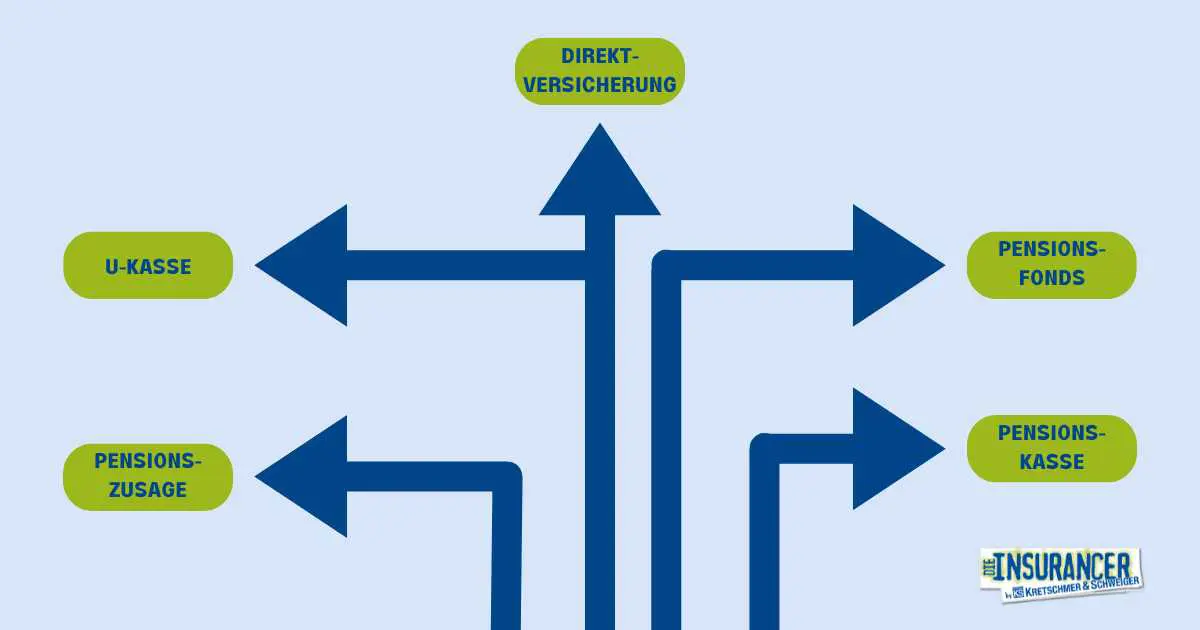

Vielen Arbeitgebern ist nicht bewusst, dass es neben den eigentlichen 5 Durchführungswegen (Direktversicherung, Unterstützungskasse, Pensionskasse, Pensionsfonds und Pensionszusage) auch noch unterschiedliche Zusageformen gibt und das obwohl deine Wahl einen erheblichen Einfluss auf die späteren Haftungs- und Nachfinanzierungsrisken hat.

Gibst du deinen Mitarbeitern eine reine Leistungszusage, bedeutet das, dass du ihm einen absoluten Rentenbetrag oder Prozentualen Anteil des letzten Gehaltes fix zusagst – und zwar ein Leben lang. Abhängig von der Betriebszugehörigkeit des Mitarbeiters, seiner biometrischen Risiken und der aktuellen Zinsentwicklung, kann dein eigener Finanzierungsaufwand als stark schwanken.

Im Gegensatz zur reinen Leistungszusage ist die beitragsorientierte Leistungszusage jederzeit genau bestimmbar. Hier verspricht der Arbeitgeber, einen festgelegten Beitragsaufwand in eine Anwartschaft auf z.B. eine Altersrente umzuwandeln. Das Beitragsvolumen kann sich an einem fixen Betrag oder auch einem konstanten Verhältnis zum jeweiligen rentenfähigen Arbeitseinkommen orientieren. Die spätere Versorgungsleistung ergibt sich dann aus der Anlage des Beitrages in der Regel nach versicherungsmathematischen Grundsätzen.

Lasse unbedingt deine bestehenden Verträge der betrieblichen Altersvorsorge auf zuvor beschriebenen Haftungsrisiken überprüfen und halte auch die Auswirkungen des Betriebsrentenstärkungsgesetzes im Blick. Spätestens seit dem Jahr 2022 ist dies nämlich auch für ältere Bestandsverträge wirksam und erfordert eine dringende Anpassung durch die als Arbeitgeber.

Dein Versorgungswerk ist mehr als nur eine betriebliche Altersvorsorge

Wie wichtig eine betriebliche Altersvorsorge für die finanzielle Zukunft deiner Mitarbeiter ist, haben wir zu Beginn schon ausführlich beschrieben. Wenn es überhaupt einen Nachteil eines richtig strukturieren Versorgungskonzeptes im Rahmen der betrieblichen Altersvorsorge gibt, dann ist das wohl am ehesten die fehlende Erlebbarkeit. Was ich damit sagen will, ist, dass deine Mitarbeiter deine eigentliche Leistung erst nach ihrer aktiven Beschäftigungszeit in deinem Unternehmen erleben und zu schätzen wissen.

Gute dass zu unserem vollumfänglichen Konzept zu einem betrieblichen Versorgungswerk auch noch zwei weitere Säulen der betrieblichen Absicherung gehören. Über die Einrichtung einer betrieblichen Krankenversicherung und einer betrieblichen Unfallversicherung, kannst du deine Benefits für die Mitarbeiter direkt erlebbar machen.

So ist es zum Beispiel möglich, Deine Mitarbeiter im Krankenhaus zum Privatpatient zu machen, Ihnen die Heilpraktiker- oder Zahnersatzrechnung zu bezahlen oder einen Zuschuss zur nächsten Brille zu erstatten. Wenn du die betriebliche Krankenversicherung besonders clever einrichtest, kannst du dies im Rahmen der Sachbezüge mit bis zu 50 Euro sogar steuer- und sozialversicherungsfrei tun. Wie du das genau anstellst und worauf du besonders achten solltest, habe ich dir in einem separaten Artikel zur Betrieblichen Krankenversicherung ausführlich erklärt.

Abrunden kannst du das Ganze dann mit einer betrieblichen Unfallversicherung. Diese kannst du nicht nur für dich selbst abschließen und damit die Beiträge als Betriebskosten von der Steuer absetzen, nein auch deine Mitarbeiter können in den Genuß dieses Benefits kommen. Wie das Ganze funktioniert und welche steuerlichen Tricks du unbedingt beachten solltest, findest du ebenfalls in einem separaten Beitrag auf unserer Homepage.

Worauf Bewerber wirklich achten

Ein klug eingerichtetes Versorgungswerk ist nicht nur für deine aktuellen Mitarbeiter ein echter Benefit und Mehrwert, auch für potentielle Bewerber wirkst du mit deinem Unternehmen interessanter und kannst dich im aktuellen Arbeitnehmermarkt besser positionieren. So rechnet das Bundeswirtschaftsministerium bis ins Jahr 2060 mit rund 16 Millionen weniger Erwerbspositionen. Der Faktor „Arbeitskraft“ wird also zunehmend umkämpfter werden und das obwohl schon heute mehr als die Hälfte aller Unternehmen (55%) das Thema Fachkräftemangel als potentielles und ernstes Risiko für den Unternehmenserfolg ansehen.

Mit den Komponenten betriebliche Altersvorsorge, betriebliche Krankenversicherung und einer betrieblichen Unfallversicherung verleihst du deinem Versorgungswerk eine gute Basis um auch für die Zukunft im Kampf um die besten Mitarbeiter immer die Nase vorne zu haben.

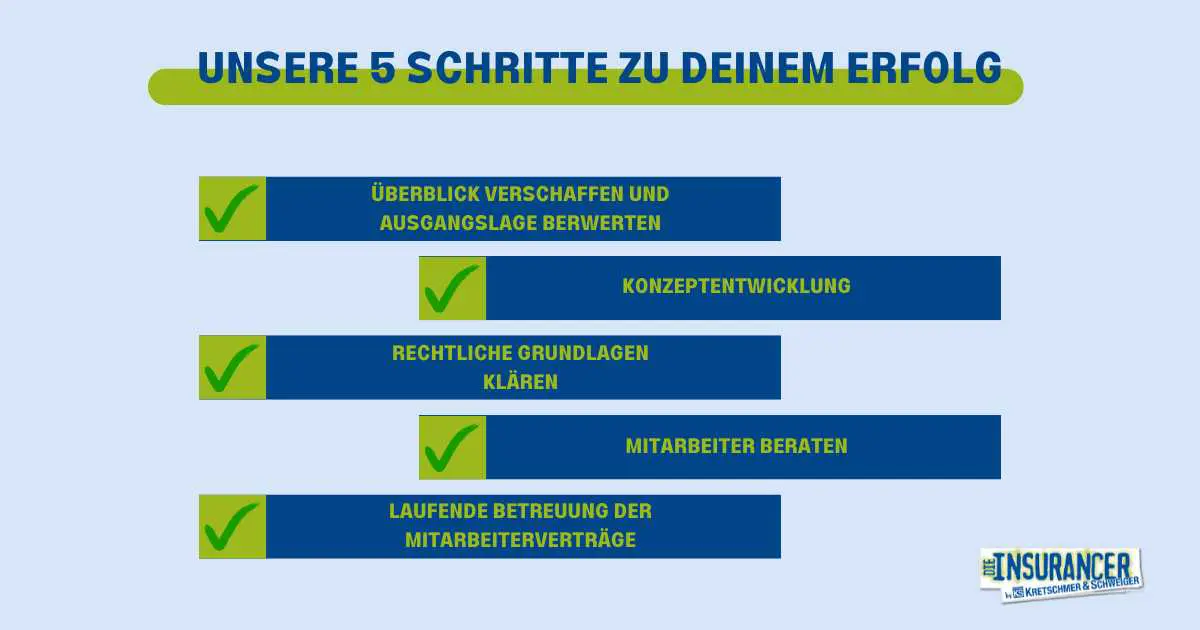

In 5 Schritten zum optimalen Versorgungswerk

- Überblick verschaffen und Ausgangslage bewerten

Im ersten Schritt werfen wir gemeinsam mit dir einen Blick auf die aktuelle Situation, sichten die bestehenden Zusagen der betrieblichen Altersvorsorge und bewerten diese aus wirtschaftlicher und (arbeits-)rechtlicher Sicht.

- Konzeptentwicklung

Mit den Erkenntnissen aus Schritt 1 erarbeiten wir ein einheitliches Konzept rund um die betriebliche Altersvorsorge und ggf. auch die Einbindung einer betrieblichen Krankenversicherung und – Unfallversicherung. Ziel ist es zum einen deinen Status gegenüber deinen aktuellen und potentiell zukünftigen Mitarbeitern zu verbessern, den Wildwuchs in der betrieblichen Altersvorsorge zu beseitigen und alle beteiligten Parteien zu entlasten.

- Rechtliche Grundlagen klären

Unsere Juristen im Hintergrund erstellen konkrete Regelungen zu deinem betrieblichen Versorgungskonzept und schaffen dadurch vor allem Rechtssicherheit für dich und dein Unternehmen.

- Mitarbeiter beraten

Tue Gutes und rede darüber. Doch nichts ist schlechter als der Prophet im eigenen Land zu sein. Wir informieren deine Mitarbeiter über die neue Ausgestaltung des betrieblichen Versorgungswerks, erläutern individuelle Vorteile und Perspektiven und schaffen so eine möglichst große positive Grundstimmung.

- Laufende Betreuung der Mitarbeiterverträge

Wir unterbreiten jedem Mitarbeiter ein für ihn maßgeschneidertes Angebot zur betrieblichen Altersvorsorge, informieren über die ggf. eingerichtete betriebliche Krankenversicherung und – Unfallversicherung. Darüber hinaus dokumentieren wir die jeweiligen Beratungsgespräche und passen die laufenden Verträge regelmäßig an gesetzliche Änderungen an.

Das sagen unsere Kunden

- Florian aus Haar bei München

- Wir fühlen uns sehr gut aufgehoben bei Herrn Schweiger. Vielen Dank für die reibungslose und unkomplizierte Betreuung. In jeglichen Themen zu Versicherung und Altersvorsorge ist man hier an der absolut richtigen Stelle. 5*

- Christina aus München

- Beste Versicherungsberatung, die ich je hatte! Sehr professionell, telefonisch und über das Online Tool individuell auf meine Bedürfnisse und Pläne angepasst. Und kompetente Antworten, auf meine vielen Fragen speziell zur Altersvorsorge. Kann ich nur wärmstens weiter empfehlen! Herzlichen Dank lieber Thomas Kretschmer!